Réponse : oui. Ceci est prévu par le Code de la Sécurité sociale et l’URSSAF ne peut pas vous le refuser.

Vous trouverez la marche à suivre dans notre fiche pratique suivante :

Sources : www.gerantsedarl.com

Extrait :

Les enjeux de l’étude

Cette étude vise à appréhender les caractéristiques des auto-entrepreneurs et leur parcours d’emploi.Il s’agit notamment d’identifier les arbitrages du choix du statut d’auto-entrepreneur, de cerner leurs besoins en termes d’accompagnement et de sécurisation.

Un questionnement plus approfondi est attendu sur les questions de protection sociale (santé, retraite, perte d’activité, maternité) au égard au niveau de couverture existant, de connaissance et de satisfaction.

Télécharger le PDF de l’étude complète, cliquez ci

La loi de finances pour 2024 proroge l’exonération temporaire d’impôt sur le revenu des pourboires jusqu’au 31 décembre 2024. L’administration fiscale vient de mettre à jour sa documentation en conséquence …

Les conditions de l’exonération

En principe, les versements de pourboires constituent une contrepartie du travail et sont en conséquence soumis aux prélèvements sociaux (article L. 136-1-1 du Code de la sécurité sociale) et à l’impôt sur le revenu dans la catégorie des traitements et salaires (article 79 du Code général des impôts).

Dans le secteur CHR, les pourboires sont courants et le plus souvent versés en espèces. Dans les faits, ils sont rarement déclarés par l’employeur et ne sont donc pas soumis aux cotisations sociales et à l’impôt sur le revenu.

Afin de favoriser l’attractivité de l’emploi dans certains secteurs, l’article 5 de la loi de finances pour 2022 a instauré une défiscalisation et une désocialisation des pourboires perçus entre le 1er janvier 2022 et le 31 décembre 2023, prorogée d’un an par la loi de finances pour 2024.

L’exonération est applicable à toutes les formes de paiement (espèces, carte bancaire, etc.). Toutefois, seuls les salariés ayant une rémunération inférieure à 1,6 SMIC (seuil mentionné à l’article L. 241-13 du code de la sécurité sociale) bénéficient de l’exonération.

Ce seuil d’1,6 SMIC est calculé à partir de la durée légale du travail ou de la durée de travail prévue au contrat, augmentée des éventuelles heures supplémentaires et complémentaires à l’exclusion des majorations auxquelles ces dernières ouvrent droit.

Source : Actualité BOFiP du 29 février 2024

A compter du 1er janvier 2024, conformément au droit européen et à la loi du 10 février 2020 relative à la lutte contre le gaspillage alimentaire et à l’économie circulaire (dite loi AGEC ou loi anti gaspillage), le tri des biodéchets à la source est généralisé et concerne tous les professionnels et les particuliers.

Par « biodéchets » on entend tous les produits biodégradables, c’est-à-dire pouvant être décomposés naturellement par des micro-organismes vivants ; et par « à la source », on entend un tri directement effectué chez les ménages, dans les restaurants, les cantines, les entreprises, les parcs et les jardins.

Ainsi, les restes alimentaires – qui appartiennent à la famille des biodéchets – feront l’objet d’une valorisation agronomique (compostage, produit d’épandage ou méthanisation) pour permettre un épandage au sol approprié.

La loi AGEC imposait aux entreprises produisant plus de 5 tonnes de biodéchets par an de trier leurs biodéchets dès le 1er janvier 2023.

Depuis le 1er janvier 2024, cette obligation s’impose à tous, quel que soit le niveau de biodéchets engendré. Concrètement, les biodéchets ne peuvent plus être jetés à la poubelle avec les ordures ménagères.

Qu’est-ce qu’un biodéchet ?

L’article L. 541-1-1 du code de l’environnement définit les biodéchets comme : « Les déchets non dangereux biodégradables de jardin ou de parc, les déchets alimentaires ou de cuisine provenant des ménages, des bureaux, des restaurants, du commerce de gros, des cantines, des traiteurs ou des magasins de vente au détail, ainsi que les déchets comparables provenant des usines de transformation de denrées alimentaires. ».

Quels sont les biodéchets à traiter ?

Déchets verts : tontes de pelouse et fauchage, feuilles mortes, tailles d’arbustes, haies et brindilles ou encore déchets ligneux issus de l’élagage et de l’abattage d’arbres et de haies.

Déchets alimentaires : restes de repas ou de préparation de repas ou produits périmés non consommés. Il s’agit par exemple des épluchures de fruits et légumes, des coquilles d’œufs, des os et arêtes, des aliments abîmés, des restes de repas, des restes de viande ou de poisson, des peaux d’agrumes.

Quelles sont les solutions de tri ?

Il existe plusieurs solutions de tri à la source des biodéchets, qui peuvent être scindées en deux grandes catégories : le compostage (en établissement ou collectif) et la collecte séparée (par un prestataire extérieur, public ou privé).

Compostage :

Le compostage permet de transformer les biodéchets en un terreau naturel, le compost. Il peut être rotatif, électromécanique, en bac ou en chalet.

Le compostage peut se faire à moindre coût dans l’enceinte de l’entreprise et permet ainsi d’obtenir un compost sur place et utilisable dans les 9 à 12 mois du dépôt.

Le choix du compostage implique néanmoins un suivi par une personne formée. Il nécessite aussi un espace extérieur alloué au compostage. Enfin, il peut ne pas être adapté à des volumes trop importants de biodéchets.

Collecte séparée :

La collecte séparée consiste, à l’image de la poubelle jaune, en l’utilisation d’un bac individuel ou collectif spécialement dédié aux biodéchets.

La collecte séparée fait appel à un prestataire extérieur (public ou privé). Elle permet d’avoir une gestion simplifiée

et une meilleure traçabilité.

Si sa collectivité en donne la possibilité, il est possible d’être collecté en “assimilé”, avec les biodéchets des ménages. Elle peut exiger de la part de l’entreprise le versement d’une redevance spéciale.

Attention, elle n’en a pas l’obligation : si la mairie, l’intercommunalité ou le syndicat de gestion des déchets refuse de collecter l’entreprise, cette dernière devra trouver une solution.

Elle pourra notamment souscrire une prestation de collecte auprès d’un acteur privé.

En pratique, dans son entreprise, il faudra mettre au point un système de collecte, afin de réunir les biodéchets produits et définir la fréquence à laquelle ce bac doit être sorti pour être collecté. Pour que tout cela fonctionne, il faudra former son équipe à reconnaître et à trier efficacement les biodéchets.

Quelle sanction en cas de non-respect de cette obligation ?

Le non-respect de l’obligation de tri à la source des biodéchets est puni d’une amende pouvant atteindre jusqu’à 750 € pour une personne physique et 3 750 € pour une société.

Il est conseillé aux entreprises de conserver leurs justificatifs de tri, par exemple le contrat de collecte ou des attestations de valorisation des déchets, en vue d’un éventuel contrôle.

Plus d’infos sur la page dédiée aux biodéchets du ministère de la transition écologique.

Sources : CNAMS – Janvier 2021

Obligation de tri des biodéchets à compter du 1er janvier 2024

Les cadeaux ou repas que les entreprises offrent à leurs relations d’affaires ou à leurs salariés, notamment en fin d’année, sont en principe déductibles, et certains peuvent même ouvrir droit à récupération de la TVA. Toutefois, certaines conditions et limites doivent être respectées.

Cadeaux d’affaires

La tradition veut que les entreprises soient souvent amenées à offrir quelques menus cadeaux à leurs clients ou autres relations d’affaires, notamment en fin d’année. Le fisc ne s’y oppose pas, mais à condition que cette générosité reste passagère, qu’elle ait bien pour seul objet d’entretenir de bonnes relations, et surtout qu’elle ne soit pas excessive.

Par ailleurs, la réglementation n’est pas nécessairement identique selon que l’on s’interroge sur le caractère déductible ou non de ces cadeaux au regard de l’impôt sur les bénéfices, ou sur la possibilité ou non de récupérer la TVA supportée lors de leur achat.

Déductibilité des bénéfices imposables

Dès lors qu’ils ne présentent pas une « valeur exagérée » et qu’ils peuvent être considérés comme relevant d’une gestion normale de votre société, les cadeaux d’affaires constituent des charges entièrement déductibles de vos bénéfices. Et ceci, que votre société soit soumise à l’impôt sur les sociétés ou qu’elle relève de l’impôt sur le revenu. Il n’est pas nécessaire par ailleurs que les objets offerts soient spécialement conçus pour la publicité.

Toutefois, ces cadeaux doivent être offerts à des personnes nommément désignées et ils ne doivent pas être illicites.

Par exemple, il a été jugé qu’une entreprise qui entendait rémunérer les services que lui avait rendus un fournisseur par la remise d’un cadeau à l’épouse de ce dernier, adoptait un mode de règlement qui ne correspondait pas aux conditions d’une gestion commerciale normale. Par suite, la dépense en question ne pouvait être admise dans les charges déductibles pour la détermination du bénéfice imposable (CE, arrêt du 18 décembre 1974, n° 93538).

Enfin, il faut savoir que si le montant total des cadeaux d’affaires augmente, d’une année sur l’autre, dans une proportion supérieure à celle de l’augmentation des bénéfices imposables (ou s’il avoisine ces bénéfices), le chef d’entreprise peut être invité à justifier que ces cadeaux sont réellement nécessaires à l’exploitation.

Lorsque la somme qui a été déduite du résultat au titre des cadeaux est supérieure à 3.000 € au cours d’un exercice – hormis les objets spécialement conçus pour la publicité et dont la valeur unitaire n’excède pas 73 € TTC –, ceci doit être déclaré sur le “Relevé des Frais Généraux” (formulaire n° 2067), à joindre à la déclaration annuelle des résultats (voir à cet égard la fiche : « Les frais généraux faisant l’objet d’une surveillance particulière de la part du fisc »).

Le terme de “cadeaux de toute nature” recouvre indifféremment les objets, denrées, ou autres produits que les entreprises sont amenées à remettre gratuitement à des personnes avec lesquelles elles entretiennent ou sont susceptibles d’entretenir des relations d’affaires. En revanche, les cadeaux remis en « prime » à l’occasion d’une vente ou d’une prestation de services et qui, à ce titre, sont directement fonction de l’importance de l’opération réalisée avec chaque client, n’ont pas lieu d’être déclarés sur ce relevé.

Récupération de la TVA

Au niveau de la récupération de la TVA, la réglementation reste assez souple mais néanmoins un peu plus restrictive qu’au regard de l’impôt sur les bénéfices.

En effet, bien que le Code Général des Impôts stipule que la TVA se rapportant à des biens cédés sans rémunération (ou moyennant une rémunération très inférieure à leur prix) n’est jamais récupérable, une exception est prévue en faveur des cadeaux d’affaires, mais à condition que la valeur unitaire des objets offerts n’excède pas 73 € TTC.

Cependant, cette valeur de 73 € s’apprécie par année et par bénéficiaire.

En d’autres termes, lorsque plusieurs distributions gratuites sont faites à un même bénéficiaire dans l’année, c’est dans ce cas la valeur totale des articles offerts qui ne doit pas excéder 73 € pour que la TVA puisse le cas échéant être récupérée.

Par ailleurs, la valeur unitaire par objet qui doit être prise en compte pour être comparée à ce seuil de 73 € est, soit le prix d’achat TTC de l’objet, soit son prix de revient TTC lorsque l’entreprise procède elle-même – ou fait procéder pour son compte – à sa fabrication.

Enfin, à la valeur ainsi déterminée s’ajoutent le cas échéant les frais de distribution à la charge de l’entreprise (notamment les frais de port et/ou d’emballage). Par contre, il n’est pas nécessaire, dans ce cas, que les cadeaux d’affaires soient spécialement conçus pour la publicité.

Repas ou pot de fin d’année offert aux salariés

D’une manière générale, les frais de réception, y compris les frais de restaurant et même de spectacles, sont déductibles du résultat d’une société dès lors qu’ils ne sont pas exagérés, qu’ils sont justifiés par des factures, qu’ils sont exposés dans un cadre strictement professionnel et dans l’intérêt de l’entreprise. En principe donc, le coût du repas ou du pot de Noël offert par l’employeur à ses salariés peut être admis en déduction au titre de cette catégorie de frais. En revanche, s’agissant d’un repas offert, la TVA n’est pas récupérable.

Par contre sur le plan social, il faut savoir que « fournir la nourriture à un salarié » constitue un avantage en nature en sa faveur, évalué à 5,20 € par repas (ou à 4,20 € par repas pour les salariés du secteur de l’hôtellerie-restauration). Or, la réglementation sociale ne prévoyant pas d’exception à cet égard, on ne peut donc pas totalement exclure, en cas de contrôle de l’URSSAF, un rappel de cotisations, même au titre de ce repas.

Sources : www.gerantdesarl.com

L’U2P réclame depuis plusieurs années une réforme de l’assiette des cotisations des travailleurs indépendants visant à établir un traitement équitable par rapport aux salariés.

Les travailleurs indépendants versent en effet aujourd’hui un montant de CSG et de CRDS plus important que les salariés et à l’inverse se constituent moins de droits à la retraite.

Conformément à l’engagement qu’il a pris en réponse à la demande de l’U2P le 10 janvier dernier dans le cadre de la réforme des régimes de retraites, le gouvernement vient de déposer un amendement au projet de loi de financement de la Sécurité sociale pour 2024 qui réintroduit dans le texte la réforme de l’assiette des cotisations des travailleurs indépendants.

Cette réforme vient compléter le plan porté par le Président de la République en direction du travail indépendant.

L’U2P veillera à ce qu’elle soit mise en œuvre dans les meilleures conditions possibles pour les 4 millions de travailleurs indépendants et demande solennellement aux parlementaires de voter cette disposition.

Le Président de l’U2P a ajouté : « je salue l’initiative du gouvernement. Cette réforme constitue une victoire de l’U2P en faveur des travailleurs indépendants. »

Sources : U2P

Un éleveur professionnel (titulaire d’un n° de SIRET) souhaite développer une activité de pension, d’éducation canine ou de vente de matériel/croquettes pour proposer des services supplémentaires à ses clients. Mais comment faire ? Est-il possible de le faire sous le même numéro de SIRET que l’élevage ?

La réponse est oui, mais sous certaines conditions.

Pour conserver le même SIRET tout en proposant d’autres activités, le chiffre d’affaires de ces activités ne doit pas dépasser 50% des recettes tirées de l’élevage, ni 100 000€.

Comment définir ces limites ?

Il faut comparer les recettes (accessoires et agricoles, les remboursements de frais inclus et les taxes.

Pour plus d’informations, nous contacter

Réponse : oui. Ceci est prévu par le Code de la Sécurité sociale et l’URSSAF ne peut pas vous le refuser.

Vous trouverez la marche à suivre dans notre fiche pratique suivante :

Sources : www.gerantsedarl.com

Compte tenu de l’inflation galopante et de ses répercussions sur les TPE et PME, une loi du 16 août 2022 avait instauré un dispositif de limitation de l’augmentation des loyers commerciaux.

Il s’agissait plus précisément de limiter l’évolution de l’indice des loyers commerciaux (ILC) sur la base duquel sont le plus souvent indexés les loyers révisés annuellement.

La variation annuelle de l’ILC, prise en compte pour la révision du loyer commercial applicable aux PME avait ainsi été plafonné à 3,5 %.

Etaient concernées les entreprises qui occupent moins de 250 personnes et dont le chiffre d’affaires annuel n’excède pas 50 millions d’euros ou dont le total du bilan annuel n’excède pas 43 millions d’euros.

Ce dispositif portait initialement sur les trimestres allant du deuxième trimestre 2022 au premier trimestre 2023 inclus (soit pendant un an)

Pour tenir compte d’une inflation encore élevée, la loi du 7 juillet 2023 publiée au JO du 8 juillet vient de prolonger le dispositif de plafonnement, qui ne pourra excéder 3,5 % pour les trimestres allant du deuxième trimestre 2022 au premier trimestre 2024 inclus.

Un logiciel de caisse est un système informatique utilisé par les professionnels qui permet d’enregistrer et de garder en mémoire les paiements reçus en contrepartie de vente de marchandises et de prestations de services.

Quelles sont les obligations prévues par la loi ?

La certification

La loi n’impose pas aux commerçants de s’équiper d’un logiciel ou système de caisse ni d’une caisse enregistreuse.

En revanche, depuis le 1er janvier 2018, afin de lutter contre la fraude à la TVA, tous les professionnels assujettis à la TVA, enregistrant les paiements de leurs clients au moyen de l’un de ces logiciel ou système, sont tenus d’utiliser un matériel sécurisé et certifié.

Vous devez ainsi obtenir un certificat ou une attestation de conformité de l’outil utilisé (certification « NF525 »), qui peut être délivré par (article 286 du code général des impôts) :

- un organisme accrédité ou

- l’éditeur du logiciel de caisse (la personne qui détient le code source et qui a la main sur la modification des paramètres de ce produit).

Cette attestation peut vous être remise sous forme de document papier ou dématérialisé.

Aussi, l’état à développé un outil vous permettant d’évaluer si vous êtes dans l’obligation ou non d’avoir un logiciel de caisse. Rendez-vous sur cette page pour le découvrir :

Sources : www.economie.gouv.fr

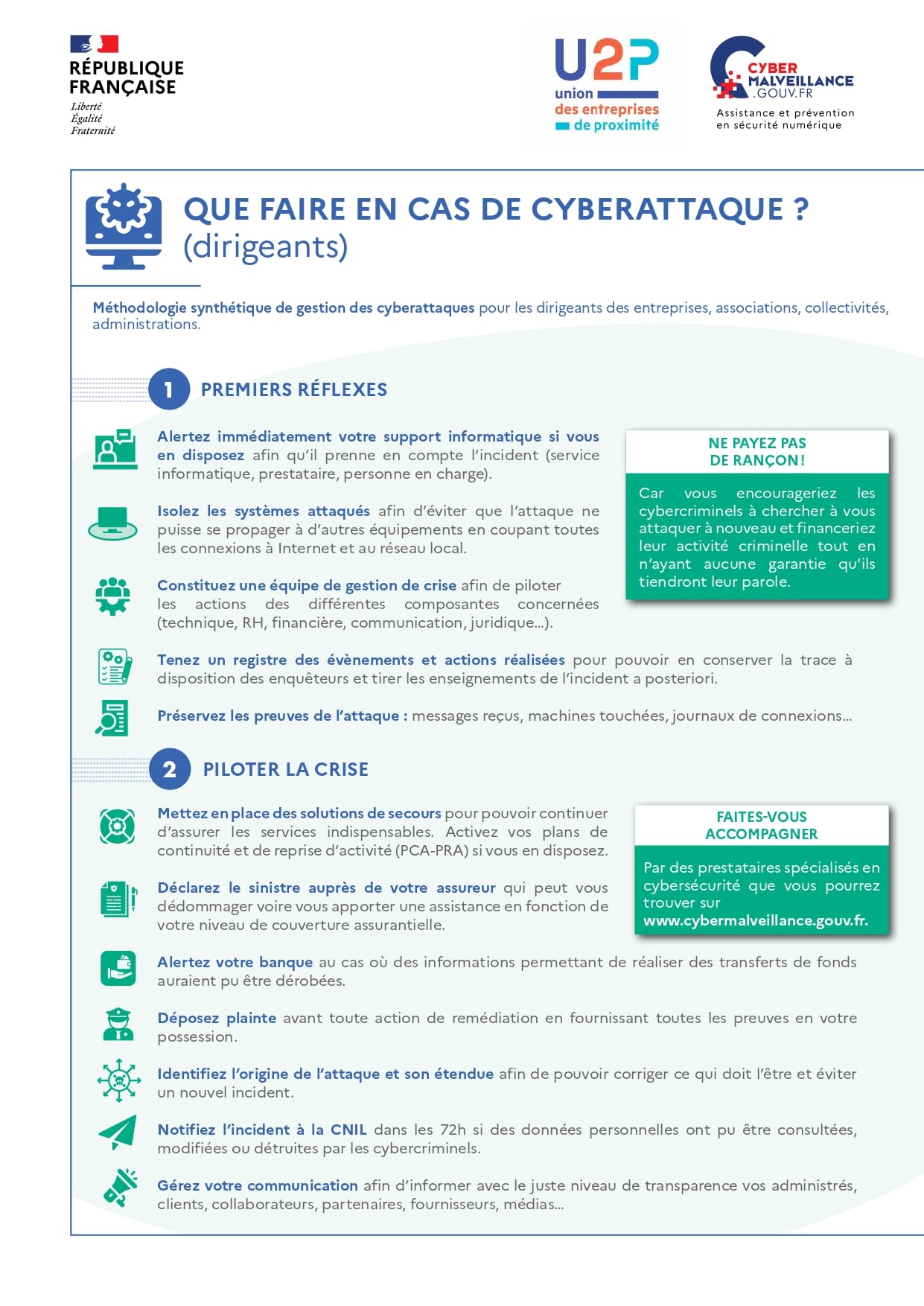

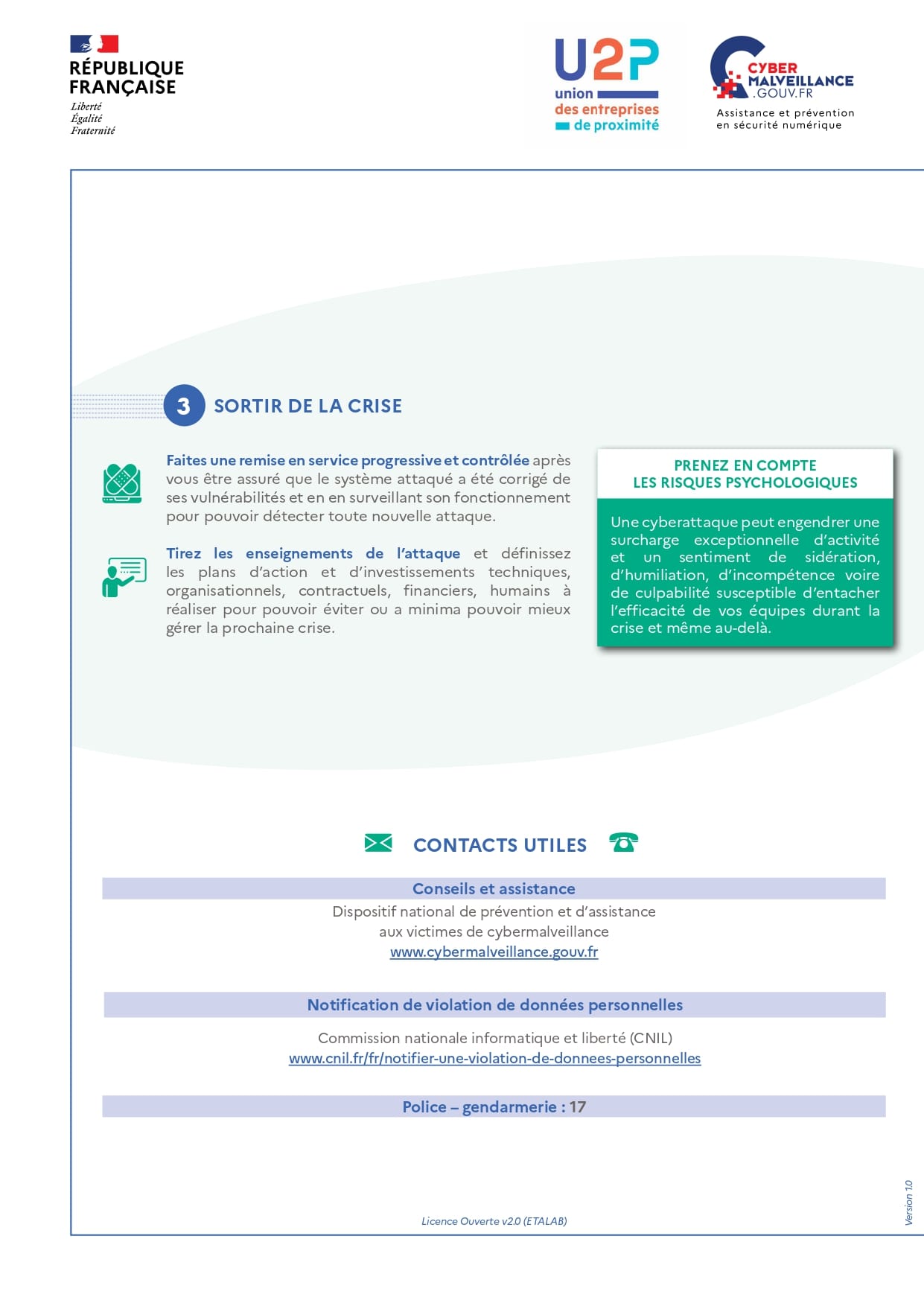

1. Alertez immédiatement votre support informatique si vous en disposez afin qu’il prenne en compte l’incident (service informatique, prestataire, personne en charge).

2. Isolez les systèmes attaqués afin d’éviter que l’attaque ne puisse se propager à d’autres équipements en coupant toutes les connexions à Internet et au réseau local.

3. Constituez une équipe de gestion de crise afin de piloter les actions des différentes composantes concernées (technique, RH, financière, communication, juridique…).

4. Tenez un registre des évènements et actions réalisées pour pouvoir en conserver la trace à disposition des enquêteurs et tirer les enseignements de l’incident a posteriori.

5. Préservez les preuves de l’attaque : messages reçus, machines touchées, journaux de connexions…

Source : CNAMS – Février 2022

Télécharger les versions PDF de ces images, cliquez ici et ici

Depuis quelques temps, nous sommes sollicités concernant la garde d’animaux les services à la personne et le paiement de ce service par chèque CESU.

Les petsitters professionnels sont autorisés à exercer l’activité de garde d’animaux en tant que services à la personnes dans le seul et unique cadre prévu par l’article D7231-1 du code du travail : Soins et promenades d’animaux de compagnie, à l’exception des soins vétérinaires et du toilettage, pour les personnes dépendantes

Ainsi aucun professionnel ne peut se faire payer par un chèque CESU en dehors de ce qui est pré-cité

Par ailleurs, l’exercice de ces activités peut être soumis à l’obtention :

- d’une déclaration ;

- d’un agrément auprès des services de l’État ;

- d’une autorisation auprès des conseils départementaux.

Pour bénéficier des avantages fiscaux et sociaux mis en place par l’État, la déclaration est nécessaire. Et pour rappel, l’agrément et l’autorisation sont obligatoires pour exercer certaines de ces activités, à destination de publics fragiles.

Qu’est-ce qu’une personne dépendante ?

La dépendance se dit de « l’état de la personne qui, nonobstant les soins qu’elle est susceptible de recevoir, a besoin d’être aidée pour l’accomplissement des actes essentiels de la vie ou requiert une surveillance régulière » (définition retenue par la loi du 24 janvier 1997 tendant à mieux répondre aux besoins des personnes âgées).

Ce besoin d’aide, et surtout son contenu, sont mesurés à partir d’une grille nationale d’évaluation de la perte d’autonomie chez les personnes âgées de 60 ans et plus. Elle permet aux experts médico-sociaux de mesurer le degré de dépendance en se fondant sur les activités de la vie quotidienne que ces personnes peuvent ou non effectuer seules (par exemple, faire sa toilette, s’habiller, se nourrir, se déplacer…). Selon leur niveau de dépendance, les individus sont classés en six « groupes iso-ressources » (Gir). Sont qualifiées de dépendantes les personnes des Gir 1 à 4, les Gir 5 et 6 regroupant celles qui le sont très peu ou pas du tout.

Puis-je me faire payer en chèque emploi services ?

Avec les CESU (ou chèque emploi service déclaratif), différents types de services à la personne réalisés au domicile peuvent être réglées :

- les services à la famille : garde d’enfants à domicile ; soutien scolaire ; cours à domicile : musique, arts plastiques, gymnastique, cuisine, couture, langue étrangère… ; assistance informatique (installation de matériel/logiciel, formation) ; assistance administrative…

- les services de la vie quotidienne : ménage/repassage ; jardinage ; petit bricolage ; surveillance de résidence ; préparation de repas et commissions…

- les services aux personnes dépendantes : garde-malade (à l’exception de soins médicaux) ; aide aux personnes âgées, dépendantes ou handicapées ; assistance aux personnes handicapées ; soins esthétiques/mise en beauté ; soins aux animaux ; téléassistance et visio-assistance.

Ainsi, les soins aux animaux de personnes non-dépendantes ne sont pas autorisés avec ce type de paiement

Il est important de retenir qu’en travaillant pour des personnes dépendantes, vous n’avez plus la possibilité de travailler ensuite pour une clientèle classique qui part en vacances…

Sources : Cliquez ici ou Cliquez ici ou Cliquez ici ou Cliquez ici

Les durées légales de conservation de vos documents

Documents civils et commerciaux

Les contrats conclus dans le cadre d’une relation commerciale, les documents bancaires et les documents établis pour le transport de marchandise doivent être conservés pendant 5 ans.

Les déclarations en douane doivent être conservés pendant 3 ans.

Les contrats d’acquisition ou de cession de biens immobiliers ou fonciers doivent être conservés 30 ans.

Les autres documents tels que les factures clients ou fournisseurs, les contrats conclus par voie électronique, les correspondances commerciales telle que les bons de commande, les bons de livraison… doivent être conservés 10 ans.

Documents et pièces comptables

Les livres et les registres comptables, ainsi que les pièces justificatives doivent être conservés pendant 10 ans.

Documents fiscaux

L’article L102B du livre des procédures fiscales stipule que « les livres, registres, documents ou pièces sur lesquels peuvent s’exercer les droits de communication, d’enquête et de contrôle de l’administration doivent être conservés pendant un délai de 6 ans […] ». Cela concerne notamment l’impôt sur le revenu, l’impôt sur les sociétés, les bénéfices industriels et commerciaux (BIC), les bénéfices non commerciaux (BNC), les impôts directs locaux, la cotisation foncière des entreprises (CFE), la valeur ajoutée des entreprises (CVAE), la taxe sur la valeur ajoutée (TVA), etc.

Documents sociaux

Les statuts de la société doivent être conservés pendant 5 ans à partir de la radiation de la société du registre du commerce et des sociétés.

Les documents relatifs au compte annuel (bilan, compte de résultat, annexe…) doivent être conservés 10 ans.

Les convocations, les feuilles de présence, les pouvoirs, les rapports du gérant ou du conseil d’administration doivent être conservés pendant 3 ans.

Le détail des délais par thématiques

Retrouver le détail des délais par thématiques (document civil et commercial, pièce comptable, document fiscal, document social et document de gestion du personnel) ainsi que les textes de référence sur le portail service-public.fr

Les sanctions en cas de non conservation de vos documents

Dans certains cas, ne pas conserver les documents de votre entreprise peut vous valoir des sanctions.

C’est notamment le cas pour la conservation des documents fiscaux : l’article 1734 du Code général des impôts précise qu’une « amende de [5 000 euros] est applicable en cas d’absence de tenue [des] documents [demandés par l’administration dans l’exercice de son droit de communication] ou de destruction de ceux-ci avant les délais prescrits.»

Vous avez besoin d’un prêt bancaire ? Parlez-en à votre expert-comptable. Il se pourrait bien qu’il ait une solution intéressante à vous proposer…

Pour simplifier et faciliter l’accès au financement des TPE/PME, l’ordre des experts-comptables et la Fédération bancaire française lancent en effet à partir de cet été un nouveau service : le « DISPOSITIF 50 KE ».

Le DISPOSITIF 50 KE : qu’est-ce que c’est ?

Le DISPOSITIF 50 KE se concrétise par la mise en place d’une plate-forme en ligne à partir de laquelle votre expert-comptable peut transmettre à plusieurs banques simultanément une demande de financement que vous lui aurez vous-même transmise.

Pour le moment, trois enseignes ont intégré le dispositif (LCL, Banque Populaire, Caisse d’Épargne), mais d’autres s’apprêtent à le rejoindre rapidement, telles que La Banque Postale, la Société Générale et le Crédit du Nord notamment.

Comme le suggère le nom de ce dispositif, votre demande ne peut excéder 50.000 € mais elle peut être complétée si besoin par un prêt de Bpifrance pour le financement des éléments immatériels.

En outre, le système permet dans le même temps de solliciter un organisme de cautionnement mutuel si nécessaire.

Les avantages du DISPOSITIF 50 KE

Ce nouveau service présente de nombreux avantages :

– une mise en concurrence instantanée des différents établissements de financement ;

– un seul dossier à monter pour toutes les banques ;

– un dossier généralement mieux construit et plus crédible du fait de l’intervention de votre expert-comptable, d’où de meilleures chances d’obtenir le prêt.

Enfin, notons que les banques partenaires s’engagent à fournir une réponse sous 15 jours ouvrés et à motiver tout refus éventuel.

Source : www.gerantdesarl.com

Réponse : selon le Code de commerce, constitue un établissement secondaire tout établissement permanent distinct du siège social et dirigé par le Gérant, un préposé ou toute autre personne ayant le pouvoir de lier des rapports juridiques avec les tiers.

Un tel établissement doit être déclaré dans le mois de sa création au greffe du tribunal de commerce (ou au CFE) dans le ressort duquel il est situé.

S’il s’agit du même greffe que celui du siège social, la déclaration prend la forme d’une demande d’inscription complémentaire.

Dans un autre greffe, il s’agit d’une demande d’immatriculation secondaire.

Source : Article R. 123-39.41.42 et 43 du Code du Commerce

Précisions complémentaires du Comité de Coordination du RCS

S’agissant d’un chantier, son caractère provisoire et l’absence d’exploitation qui le caractérisent normalement ne permettent certainement pas de retenir la qualification d’établissement. Il ne pourrait en être autrement qu’au cas où se développerait sur ce chantier, de manière permanente, une activité commerciale autonome.

Par ailleurs, la jurisprudence a écarté la définition d’établissement secondaire à un bureau d’information (C.A, CEAN 8 décembre 1966, Bull Joly p. 273).

En outre, selon les termes d’une réponse ministérielle, un dépôt de marchandises auquel la clientèle n’a pas accès, un hall d’exposition dans lequel ne sont établis ni bons de commande, ni factures, un local affecté au stationnement des véhicules d’une entreprise, ne semblent pas constituer des établissements secondaires (Rép. Min. n° 7270, JO AN9 ler mars 1982 p. 861).

Enfin, le CCRCS considère que le registre du commerce et des sociétés étant soumis au régime déclaratif, la personne qui estime que son établissement ne répond pas à la définition de l’établissement secondaire au sens de l’article précité peut, sous sa responsabilité, ne pas solliciter une immatriculation au RCS.

Cependant, même en l’absence d’immatriculation au RCS, une déclaration doit être effectuée au CFE (Centre de Formalités des Entreprises), dans certaines circonstances (embauche de salariés) à la demande des organismes sociaux et fiscaux.

Et dans cas, lorsqu’une personne morale effectue au CFE une déclaration d’ouverture d’un établissement qu’elle ne qualifie pas d’établissement secondaire au sens de Code de commerce, le comité recommande au CFE de rendre le greffier du tribunal de commerce destinataire d’un exemplaire de la demande aux fins éventuelles de transmission au juge commis à la surveillance du RCS.

La qualification de l’établissement s’analysant au cas par cas, le juge pourra enjoindre par ordonnance le déclarant à procéder à une immatriculation secondaire.

Avis et délibération du CCRCS des 28 janvier 1991 et 6 décembre 1999 (n° 9102 et 9517).

Sous un certain seuil de chiffres d’affaires, les travailleurs indépendants sont éligibles à cette aide mensuelle, dont le montant sera calculé sur les derniers bénéfices déclarés.

Elle est née le 1er janvier 2016. La prime d’activité, destinée à remplacer le volet « Activité » du RSA et la prime pour l’emploi, constitue une aide financière visant à soutenir le pouvoir d’achat des travailleurs aux ressources modestes. Elle n’est d’ailleurs pas réservée aux seuls salariés. Les travailleurs indépendants peuvent y prétendre, sous certaines conditions.

Les conditions générales

Pour être éligible à la prime d’activité, tout travailleur doit répondre aux critères suivants :

– Avoir au minimum 18 ans ;

– Avoir la nationalité française, être ressortissant de l’Espace économique européen (EEE) ou de Suisse ou être en situation régulière en France ;

– Résider en France ;

– Ne pas être en congé parental, sabbatique, sans solde, ne pas être en disponibilité, ne pas être travailleur détaché.

– Avoir la nationalité française, être ressortissant de l’Espace économique européen (EEE) ou de Suisse ou être en situation régulière en France ;

– Résider en France ;

– Ne pas être en congé parental, sabbatique, sans solde, ne pas être en disponibilité, ne pas être travailleur détaché.

Les conditions particulières pour les indépendants

Les travailleurs indépendants peuvent donc bénéficier de cette prime, à condition que leur dernier chiffre d’affaires annuel ne dépasse pas les seuils suivants :

– 82 200 euros pour les activités commerciales d’achat / vente, de restauration, de fourniture d’hébergement ;

– 32 900 euros pour les prestataires de service et les professions libérales

Les exploitants agricoles non salariés peuvent également prétendre à la prime si leurs bénéfices agricoles annuels ne dépassent pas 16 439 euros (pour une personne seule).

– 32 900 euros pour les prestataires de service et les professions libérales

Les exploitants agricoles non salariés peuvent également prétendre à la prime si leurs bénéfices agricoles annuels ne dépassent pas 16 439 euros (pour une personne seule).

Comment obtenir la prime d’activité ?

Les Allocations familiales mettent à disposition un simulateur, permettant d’estimer son droit à la prime d’activité.

Il suffit ensuite de remplir une demande sur le site de la CAF (ou de la MSA pour les exploitants agricoles).

La prime est calculée sur la base d’une déclaration trimestrielle de la situation et des ressources. Elle prend en compte les bénéfices industriels et commerciaux (BIC) ou non commerciaux (BNC), déclarés pour la dernière année fiscale. A défaut, c’est le chiffre d’affaires du dernier trimestre qui servira au calcul. La prime est ensuite versée chaque mois.

Source : www.economie.gouv.fr – 03/03/2017

Le crédit d’impôt pour la compétitivité et l’emploi (CICE) est un avantage fiscal pour les entreprises employant des salariés, équivalant à une baisse de leurs charges sociales. Le CICE s’impute sur l’impôt sur le revenu ou l’impôt sur les sociétés dû au titre de l’année au cours de laquelle les rémunérations prises en compte pour le calcul du CICE ont été versées. Il peut ensuite être imputé sur les trois années suivantes ou restitué au-delà de ce délai

Quelles sont les entreprises éligibles ?

Le CICE s’adresse aux entreprises employant des salariés, imposées à l’impôt sur les sociétés (IS) ou à l’impôt sur le revenu (IR) d’après leur bénéfice réel, quel que soit le mode d’exploitation (entreprise individuelle, société de personnes, société de capitaux…) et le secteur d’activité (agricole, artisanal, commercial, industriel, de services…).

Peuvent également en bénéficier les entreprises dont le bénéfice est exonéré transitoirement, en vertu de certains dispositifs d’aménagement du territoire (zones franches urbaines, zones de revitalisation rurale…) ou d’encouragement à la création et à l’innovation (entreprises nouvelles, jeunes entreprises innovantes).

En bénéficient également les organismes relevant de l’article 207 du Code général des impôts, partiellement soumis à l’IS, comme les coopératives ou les organismes HLM. Ces organismes sont concernés, au titre de leurs salariés affectés à l’activité soumise à l’IS.

Le CICE : quel crédit d’impôt ?

– Le CICE porte sur l’ensemble des rémunérations versées aux salariés au cours d’une année civile qui n’excèdent pas 2,5 fois le SMIC calculé sur la base de la durée légale de travail, augmentée le cas échéant des heures complémentaires ou supplémentaires de travail.

– Les rémunérations prises en compte dans l’assiette du CICE sont celles qui servent au calcul des cotisations patronales de sécurité sociale (salaires de base, primes, indemnités de congés payés, avantages en nature…).

– Les dépenses éligibles (les rémunérations) doivent être des dépenses déductibles du résultat imposable à l’IS ou à l’IR dans les conditions de droit commun.

– Le taux du crédit d’impôt est de 7 % pour les rémunérations versées à compter du 1er janvier 2017.

– Les rémunérations prises en compte dans l’assiette du CICE sont celles qui servent au calcul des cotisations patronales de sécurité sociale (salaires de base, primes, indemnités de congés payés, avantages en nature…).

– Les dépenses éligibles (les rémunérations) doivent être des dépenses déductibles du résultat imposable à l’IS ou à l’IR dans les conditions de droit commun.

– Le taux du crédit d’impôt est de 7 % pour les rémunérations versées à compter du 1er janvier 2017.

Demander le préfinancement bancaire

Pour améliorer sa trésorerie, l’entreprise peut céder sa créance de CICE à un établissement de crédit, qui en devient propriétaire.

– Soit vous adressez la demande à votre banque commerciale qui se chargera d’obtenir la garantie bpifrance à hauteur de 50 % pour faciliter le financement. Une solution alternative consiste à demander un crédit moyen terme d’un montant au moins égal à votre CICE à votre banque. Bpifrance pourra garantir ce crédit de 50 % à 70 % pour en faciliter le financement. Là encore, vous devez faire la demande directement à votre banque.

– Soit vous adressez la demande de préfinancement à bpifrance. Cette demande peut être formulée par voie dématérialisée à l’adresse suivante : www.cice.bpifrance.fr

– Soit vous adressez la demande de préfinancement à bpifrance. Cette demande peut être formulée par voie dématérialisée à l’adresse suivante : www.cice.bpifrance.fr

Comment bénéficier du CICE ?

Les entreprises assujetties à l’IR ou à l’IS doivent déterminer le montant de leur crédit d’impôt au moyen d’une fiche d’aide au calcul du CICE

Obligations déclaratives

– auprès de l’administration fiscale

D’une manière générale, les obligations déclaratives correspondent à celles applicables à l’ensemble des réductions et crédits d’impôts. Le montant est à reporter sur la déclaration 2069-RCI-SD qui doit être déposée par les entreprises qui déclarent des réductions ou des crédits d’impôt.

– auprès des Urssaf

D’une manière générale, les obligations déclaratives correspondent à celles applicables à l’ensemble des réductions et crédits d’impôts. Le montant est à reporter sur la déclaration 2069-RCI-SD qui doit être déposée par les entreprises qui déclarent des réductions ou des crédits d’impôt.

– auprès des Urssaf

Imputations sur l’IS et l’IR

Le crédit d’impôt est imputé sur l’IS ou l’IR dû par l’entreprise et, en cas d’excédent, est imputable sur l’impôt dû au titre des trois années suivantes et restituable à la fin de cette période.

– Pour les entreprises assujetties à l’impôt sur les sociétés, la demande de restitution est réalisée sur le formulaire n° 2573-SD. La restitution est ensuite effectuée dans les meilleurs délais par le service des impôts des entreprises (SIE) gestionnaire.

– Pour les entreprises soumises à l’impôt sur le revenu, la demande est formulée directement sur la déclaration des revenus n° 2042 C-PRO. La restitution est alors automatique au moment de l’avis d’imposition.

– Pour les entreprises soumises à l’impôt sur le revenu, la demande est formulée directement sur la déclaration des revenus n° 2042 C-PRO. La restitution est alors automatique au moment de l’avis d’imposition.

Un décret du 30 décembre 2016 fixe les modalités de mise en œuvre du compte personnel de formation pour les travailleurs indépendants, les membres de professions libérales et des professions non salariées et de leurs conjoints collaborateurs, et les artistes auteurs.

Pris en application de la loi Travail (loi du 8 août 2016), ce texte entrera en vigueur le 1er janvier 2018. Il prévoit notamment l’intégration de ce dispositif dans le compte personnel d’activait (CPA).

Les modalités d’alimentation du compte :

L’alimentation du CPF des non-salariés sera subordonnée à l’acquittement effectif de leur contribution au financement de la formation professionnelle.

En principe, cette alimentation se fera, comme pour les salariés, à hauteur de 24 heures par année d’exercice de l’activité jusqu’à l’acquisition d’un crédit de 120 heures, puis de 12 heures par année de travail, dans la limite d’un plafond total de 150 heures.

Toutefois, lorsque le travailleur n’aura pas versé sa contribution au titre d’une année entière, le nombre d’heures inscrites sur son CPF sera diminué au prorata de la contribution effectivement versée.

Le décret envisage également le cas des travailleurs exerçant simultanément plusieurs activités professionnelles, salariées ou non salariées. Ils pourront cumuler les heures inscrites sur le CPF au titre de chacune de ces activités, sans toutefois pouvoir dépasser la limite annuelle d’heures fixée à :

– 24 heures par année de travail dans le cas général ;

– 48 heures pour les salariés peu qualifiés

Ces pluriactifs pourront choisir l’activité au titre de laquelle ils mobiliseront leur CPF par l’intermédiaire du portail internet mis en place par la Caisse des dépôts et consignations. L’action de formation sera alors régie par les règles applicables à cette activité

Les conditions de transmission et de publication des listes des formations éligibles :

Seules certaines formations pourront être suivies par les non-salariés dans le cadre de leur CPF. Y figurent ainsi certaines formations également éligibles au CPF des salariés (notamment, acquisition du socle de connaissances et de compétences, accompagnement à la validation des acquis de l’expérience, réalisation d’un bilan de compétences, etc.).

Les travailleurs non salariés pourront également bénéficier d’actions de formation déterminées par l’organisme paritaire dont ils dépendent, à savoir selon le cas :

– l’organe compétent en vertu de l’acte constitutif du fonds d’assurance- formation des non-salariés ;

– le conseil d’administration du fonds d’assurance-formation des chefs d’entreprise ;

– le conseil de la formation de la chambre de métiers et de l’artisanat de région ou de la chambre régionale de métiers et de l’artisanat ;

– le conseil d’administration de l’organisme collecteur paritaire agréé des artistes-auteurs ;

– l’organisme collecteur paritaire agréé des travailleurs et employeurs dans les secteurs de la pêche maritime et de la culture marine sur proposition de la section particulière chargée de gérer la contribution.

Le décret précise que ces organismes devront déterminer les critères selon lesquels les formations sont choisies et publier et actualiser régulièrement ces listes. Celles-ci devront être transmises par voie dématérialisée à la Caisse des dépôts et consignations.

Les modalités de prise en charge des frais de formation :

Les frais pédagogiques et les frais annexes afférents à la formation seront pris en charge par les organismes mentionnés ci-dessus.

Le décret précise que ces frais sont composés des frais de transport, de repas, et d’hébergement et de garde d’enfant ou de parent à charge occasionnés par la formation suivie par le travailleur qui mobilise son CPF.

Cette prise en charge s’effectuera au regard du coût réel de la formation mais pourra faire l’objet d’un plafond fixé par l’organisme.

En outre, un accord exprès de cet organisme pourra définir les modalités et les plafonds de prise en charge d’une indemnité permettant la compensation de la perte d’exploitation entraînée par le suivi de la formation au titre du CPF.

Vous allez en compétition de toilettage, exposition canine ou féline, field trial un peu partout dans les pays membres de l’Union Européenne et/ou qui font partie de la zone Schengen.

Par conséquent, les contrôles aux frontières ont été supprimés. La police, étant tout comme les polices des autres pays de l’espace Schengen, susceptible de contrôler votre identité sur le territoire, il convient donc d’avoir toujours sur soi un document d’identité en cours de validité (passeport ou carte nationale d’identité). Un permis de conduire n’est pas un document de voyage. Ces conditions s’appliquent aussi aux enfants (un simple livret de famille ne suffit pas). Tout mineur doit être muni également d’une autorisation de sortie de territoire. La législation prévoit de lourdes amendes pour tout ressortissant européen qui voyage ou avec un titre d’identité ou de voyage périmé ou sans document d’identité.

A compter du 1er janvier 2014, la durée de validité de la carte nationale d’identité est passée de 10 à 15 ans pour les personnes majeures (plus de 18 ans).

Les États membres de l’Union européenne et un certain nombre d’autres pays d’Europe ou du pourtour méditerranéen acceptent la carte nationale d’identité comme document de voyage.

Pour les cartes en apparence périmées mais dont la validité est prolongée de 5 ans, les autorités des pays suivants ont officiellement confirmé qu’elles l’acceptaient comme document de voyage :

– Andorre ;

– Bulgarie ;

– Croatie ;

– Grèce ;

– Hongrie ;

– Lettonie ;

– Malte ;

– Monaco ;

– Monténégro ;

– République tchèque ;

– Saint-Marin ;

– Serbie ;

– Slovénie ;

– Suisse ;

– Tunisie (uniquement pour les binationaux ou personnes participant à des voyages de groupe organisés par un professionnel du tourisme).

– Turquie

Les autorités des pays suivants n’ont pas officiellement transmis leur position quant à leur acceptation de la carte nationale d’identité en apparence périmée mais dont la validité est prolongée de 5 ans comme document de voyage :

– pays de l’Union européenne : Allemagne, Autriche, Chypre, Danemark, Espagne, Estonie, Finlande, Irlande, Italie, Lituanie, Luxembourg, Pays-Bas, Pologne, Portugal, Roumanie, Royaume-Uni, Slovaquie, Suède ;

– de l’Espace Schengen : Islande, Liechtenstein ;

– Vatican ;

– Albanie, Ancienne République Yougoslave de Macédoine, Bosnie-Herzégovine ;

– Égypte ;

– Maroc (uniquement pour les binationaux ou personnes participant à des voyages de groupe organisés par un professionnel du tourisme).

Les autorités des pays suivants ne reconnaissent pas la carte nationale d’identité en apparence périmée mais dont la validité est prolongée de 5 ans comme document de voyage :

– Belgique

-Norvège

En savoir plus sur l’extension de la durée de validité ?

L’Assemblée nationale et le Sénat ont adopté,

Le Président de la République promulgue la loi dont la teneur suit :

Article 1

I. ― L’intitulé du chapitre IX du titre II du livre Ier du code de la construction et de l’habitation est ainsi rédigé : « Sécurité des immeubles à usage d’habitation ».

II. ― Les articles L. 129-1 à L. 129-7 du même code sont regroupés dans une section 1 intitulée : « Dispositions générales pour la sécurité des occupants d’immeubles collectifs à usage d’habitation ».

Article 2

Le chapitre IX du titre II du livre Ier du code de la construction et de l’habitation est complété par une section 2 ainsi rédigée :

« Section 2

« Détecteurs de fumée normalisés

« Art.L. 129-8.-L’occupant d’un logement, qu’il soit locataire ou propriétaire, installe dans celui-ci au moins un détecteur de fumée normalisé. Il veille à l’entretien et au bon fonctionnement de ce dispositif.

« Cette obligation incombe au propriétaire non occupant dans des conditions définies par décret en Conseil d’Etat, notamment pour les locations saisonnières, les foyers, les logements de fonction et les locations meublées. Ce décret fixe également les mesures de sécurité à mettre en œuvre par les propriétaires dans les parties communes des immeubles pour prévenir le risque d’incendie.

« L’occupant du logement notifie cette installation à l’assureur avec lequel il a conclu un contrat garantissant les dommages d’incendie.

« Art.L. 129-9.-Un décret en Conseil d’Etat définit les modalités d’application de l’article L. 129-8, notamment les caractéristiques techniques du détecteur de fumée normalisé et les conditions de son installation, de son entretien et de son fonctionnement. »

Article 3

Après l’article L. 122-8 du code des assurances, il est inséré un article L. 122-9 ainsi rédigé :

« Art. L. 122-9. – L’assureur peut prévoir une minoration de la prime ou de la cotisation prévue par la police d’assurance garantissant les dommages incendie lorsqu’il est établi que l’assuré s’est conformé aux obligations prévues aux articles L. 129-8 et L. 129-9 du code de la construction et de l’habitation. »

Article 4

L’article L. 113-11 du code des assurances est complété par un 3° ainsi rédigé :

« 3° Toutes clauses frappant de déchéance l’assuré en cas de non-respect des dispositions prévues aux articles L. 129-8 et L. 129-9 du code de la construction et de l’habitation. »

Article 5

I. ― Les articles 1er à 4 de la présente loi entrent en vigueur dans les conditions prévues par un décret en Conseil d’Etat et au plus tard au terme d’un délai de cinq ans à compter de la date de sa publication.

II. ― Un rapport sur l’application et sur l’évaluation de ces dispositions est transmis au Parlement à l’issue de ce délai de cinq ans. Ce rapport rend également compte des actions d’information du public sur la prévention des incendies domestiques et sur la conduite à tenir en cas d’incendie menées depuis la publication de la présente loi.

La présente loi sera exécutée comme loi de l’Etat.

La note de service de la DGAL a pour objet de permettre de répondre précisément sur les articles R. 214-21 et R. 215-5-1 du code rural et de la pêche maritime (CRPM) dans leur version issue des décrets n° 2008-871 du 28 août 2008 relatif à la protection des animaux de compagnie et modifiant le code rural et n° 2009-1768 du 30 décembre 2009 relatif au permis de détention de chien mentionné au I de l’article L. 211-14 du code rural et à la protection des animaux de compagnie.

Télécharger le PDF : OTECTOMIE-PDF.pdf

La déclaration prévue au 1° de l’article L. 214-6-1 du code rural et de la pêche maritime est établie conformément au modèle relatif à la déclaration d’activités que vous trouverez dans votre espace adhérent. Mis dans l’article précédent

La déclaration doit être renouvelée à chaque changement d’exploitant ou lors de modification de la nature de l’activité ou de changement des espèces détenues ou lors de toute modification affectant de façon substantielle les conditions d’hébergement des animaux.

Conformément à l’arrêté du 03 avril 2014, il vous sera délivré récépissé de déclaration.

L’ Arrêté du 7 juillet 2016 modifiant l’arrêté du 3 avril 2014 fixant les règles sanitaires et de protection animale auxquelles doivent satisfaire les activités liées aux animaux de compagnie d’espèces domestiques relevant du IV de l’article L. 214-6 du code rural et de la pêche maritime a modifié le nombre de visites annuelles obligatoire.

Dès lors que l’on exerce une activité d’élevage, d’éducation, de pension… au moins une personne, en contact direct avec les animaux doit justifier :

– soit de la possession d’une certification professionnelle enregistrée au répertoire national des certifications professionnelles ;

– soit avoir suivi une action de formation constituée d’une formation spécifique conclue par la réussite à une évaluation nationale ;

– soit être en possession d’un certificat de capacité relatif à l’exercice des activités liées aux animaux de compagnie d’espèces domestiques (« CCAD ») délivré en application des dispositions en vigueur avant le 1er janvier 2016.

C’est l’arrêté du 4 février 2016 relatif à l’action de formation et à l’actualisation des connaissances nécessaires aux personnes exerçant des activités liées aux animaux de compagnie d’espèces domestiques et à l’habilitation des organismes de formation

qui en défini les modalités d’application. Ses annexes listent les diplômes et certifications professionnelles donnant l’équivalence, ainsi que le contenu des domaines de compétences visés.

Tous les dix ans (à partir de la délivrance de l’une des certifications citées), le professionnel doit actualiser ses compétences.

A l’issue de cette actualisation des connaissances, le stagiaire reçoit une attestation de formation qui précise l’actualisation des connaissances dans les objectifs de formation. Cette dernière doit être tenue à disposition des services de contrôle.

Dérogation :

Considérant que le décret n°2008-871 relatif à la protection des animaux de compagnie est entré en vigueur le 30 août 2008, et avec le souci de déployer ce nouveau dispositif de façon proportionnée et réaliste – en tenant notamment compte du nombre de titulaires du certificat de capacité et de l’offre de formation somme toute actuellement limitée – le titulaire du certificat de capacité ayant obtenu son certificat avant le 30 août 2008, a jusqu’au 30 août 2018 pour actualiser ses connaissances.

2/ Contraintes liées à la conservation du patrimoine architectural

Il s’agit des bâtiments classés ou situés dans des zones classées, si les travaux concernent :

– L’extérieur et, le cas échéant, l’intérieur d’un établissement classé au titre des monuments historiques,

– Un établissement situé aux abords et dans le champ de visibilité d’un monument historique classé ou inscrit ou dans une aire de mise en valeur de l’architecture et du patrimoine ou dans un secteur sauvegardé, lorsque ces travaux sont de nature à porter atteinte à la qualité de ces espaces protégés.

3/ Disproportion entre les améliorations apportées et leurs conséquences.

Cela concerne 2 types de situations :

– Répercussion importante sur l’activité principale

Situation entraînant une réduction significative de l’espace dédié à l’activité de l’ERP, du fait de l’encombrement des aménagements requis et de l’impossibilité d’étendre la surface occupée.

– Coût déraisonnable des travaux

Situation où le coût des travaux est tel qu’il pourrait entraîner le déménagement de l’activité, une réduction importante de celle-ci et de son intérêt économique, voire la fermeture de l’établissement.

Attention : il existait une 3ème possibilité de type de disproportion entre les améliorations apportées et leurs conséquences, lorsqu’une rupture de la chaîne d’accessibilité en amont rendait inutile la mise en œuvre de dispositions en aval pour le type de handicap concerné (exemple : étage non accessible aux fauteuils roulant en présence d’escalier).

Mais le Conseil d’Etat l’a supprimée par décision en date du 6 juillet 2016 (CE, 06/07/2016, n°387876), et le Ministère du développement durable préconise que les gestionnaires qui le souhaitent demandent au préfet de département, une dérogation à la mise en accessibilité pour motif d’impossibilité technique avérée, après démonstration de l’impossibilité d’accès à l’entrée de l’établissement, selon la procédure de dérogation au cas par cas qui n’est nullement remise en cause par le Conseil d’Etat.

4/ Impossibilité technique de procéder à la mise en accessibilité.

Il s’agit par exemple :

– Des caractéristiques du terrain (pente trop importante par exemple),

– Des contraintes liées au classement de la zone de construction (réglementation de prévention contre les inondations),

– De l’impossibilité d’installer un ascenseur quand la cage d’escalier ne le permet pas,

– De la mise en danger de la solidité du bâtiment (nécessité de percer un mur porteur),

– D’une largeur du trottoir insuffisante pour mettre en place une rampe.

Cependant, il convient de préciser que les dispositions destinées à permettre l’accessibilité autre que celle liée au handicap moteur devront quant à elles être mises en œuvre.

Déficience visuelle = exigences de guidage, repérage, contrastes, de qualité d’éclairage, de sécurité.

Déficience auditive = repérage visuel du fonctionnement d’une gâche électrique, visiophonie en cas d’interphone, utilisation de boucles auditives, confort acoustique.

Déficience intellectuelle = signalisation adaptée : visible, lisible et compréhensible, extinction progressive de l’éclairage en cas de temporisation.

Déficience auditive = repérage visuel du fonctionnement d’une gâche électrique, visiophonie en cas d’interphone, utilisation de boucles auditives, confort acoustique.

Déficience intellectuelle = signalisation adaptée : visible, lisible et compréhensible, extinction progressive de l’éclairage en cas de temporisation.

Télécharger la note de dérogations accessibilité ERP : Dérogations-à-l’accessibilité-des-ERP-existants.pdf

Le code APE (Activité principale exercée) ne détermine pas nécessairement la convention collective qui doit être appliquée dans une entreprise.

En effet, le code APE de votre entreprise n’a qu’une valeur indicative (1) puisqu’il ne constitue pas une preuve catégorique de l’appartenance de l’entreprise à une activité professionnelle.

En principe, la référence au code APE est utilisée pour délimiter les secteurs à prendre en considération pour déterminer la convention collective applicable à l’entreprise. Cependant, l’utilisation de cette nomenclature n’est pas obligatoire et les parties à une convention peuvent parfaitement omettre toute référence à la classification INSEE.

De plus, une loi récente a inséré, dans le Code du travail, le principe selon lequel l’application d’une convention collective au personnel d’une entreprise dépend de l’activité principale de celle-ci (2). Il convient donc de rechercher l’activité réelle de l’entreprise (3).

Par ailleurs, la convention collective applicable aux salariés d’une entreprise est celle dont relève l’activité principale de celle-ci, peu importantes les fonctions assurées par les salariés.

En revanche, si les salariés exercent une activité nettement différenciée dans un centre d’activité autonome, ils auront une autre convention collective (4).

Ce qu’il faut savoir

Pour déterminer le caractère principal ou accessoire d’une activité, il faut utiliser la technique suivante :

– si l’entreprise a un caractère commercial, l’activité qui représente le plus grand chiffre d’affaires doit être retenue,

– si l’entreprise a un caractère industriel, l’activité à laquelle est occupé le plus grand nombre de salariés doit être retenue,

– si l’entreprise a un caractère industriel, l’activité à laquelle est occupé le plus grand nombre de salariés doit être retenue,

– enfin en cas d’activités de services, l’activité à laquelle est occupé le plus grand nombre de salariés doit être retenue (*).

La nomenclature NAF qui permet à l’INSEE d’attribuer les codes APE a été modifiée en 2008. Cela a pour conséquence de fixer de nouveaux codes APE depuis le 8 janvier 2008 dans le répertoire de l’INSEE (5).

(1) Cass. Soc. 18 juillet 2000, n° 98-42.949, Bull. Civ. V, n°297

(2) Art. L 2261-2 du Code du travail (Article L 132-5-1 du Code du travail)

(3) Cass. Soc. 30 octobre 2002, n° 00-45.529

(4) Cass. Soc. 26 septembre 2002, n° 00-42.777

(5) Décret n° 2007-1888 du 26 décembre 2007 et circulaire du 28 novembre 2007.

(2) Art. L 2261-2 du Code du travail (Article L 132-5-1 du Code du travail)

(3) Cass. Soc. 30 octobre 2002, n° 00-45.529

(4) Cass. Soc. 26 septembre 2002, n° 00-42.777

(5) Décret n° 2007-1888 du 26 décembre 2007 et circulaire du 28 novembre 2007.

(*) C’est généralement le cas des entreprises traditionnelles de commerce artisanal de proximité des artisans-commerçants fleuristes et entreprises de métiers de services aux chiens et chats.

0149 Z ou 9609 Z ?

Toute entreprise et chacun de ses établissements se voit attribuer par l’Insee, lors de son inscription au répertoire SIRENE un code caractérisant son Activité Principale Exercée par référence à la Nomenclature d’Activités Française (N.A.F. rév. 2).

Le code NAF2 (APE) est déterminé par l’activité principale exercée, encore faut il que ce soit le bon…

Vous êtes éleveur de chiens ou chats : le code NAF2 est le 01.49 Z (ancien 012J)

Vous êtes « Métier de service » : toiletteur, éducateur, éducateur-comportementaliste, pensionneur, refuge, fourrière, handler ou tout autre métier lié à l’animal de compagnie (hors vétérinaires) : le code NAF2 est le 96.09 Z

Vous êtes rattaché à la Convention collective des fleuristes, de la vente et des services des animaux familiers du 21 janvier 1997

Force est de constater que nombreux d’entre vous n’ont pas été enregistré dans un code NAF2 qui correspond à son activité.

Cette erreur est parfois due :

au nouveau code NAF2 qui a été introduit le 8 janvier 2008,

mais pour beaucoup, il s’agit d’une mauvaise interprétation de votre activité principale…

au nouveau code NAF2 qui a été introduit le 8 janvier 2008,

mais pour beaucoup, il s’agit d’une mauvaise interprétation de votre activité principale…

Comment modifier son code NAF2 (APE) ?

Toute demande de modification de code NAF2 doit être formulée par écrit.

Pour ce faire, vous adresserez par courrier postal à la direction régionale de l’Insee compétente pour le département d’implantation de votre siège social ou de votre établissement le formulaire mis à votre disposition et rempli par vos soins.

Comment faire ?

Vous remplissez le document

L’adresse d’envoi est indiquée en seconde partie du document

De même, et pour compléter votre demande, nous pouvons établir une attestation qui précise le bon code NAF2 (APE).

Faites votre demande à secretariat(arobase)contact-snpcc.com

Si l’immatriculation de votre entreprise est récente (moins d’un mois) vous pouvez prendre contact directement par téléphone avec la direction régionale dont les coordonnées figurent sur votre certificat d’inscription

Et finalement, à quoi sert le code NAF2 (APE) ?

Le code NAF2 (APE) a un usage statistique : il permet les études économiques liées aux professions concernées. Il évite d’être contacté par des organismes publics ou parapublics qui effectuent le tri de leur population exclusivement sur le code NAF2.

Enfin, il s’agit d’un outil qui suscite un grand intérêt pour de nombreux domaines :

réglementation sociale ou fiscale, tarification, accords commerciaux, etc.

Il est à la base des classements des entreprises par secteur d’activité.

Une information erronée fausse les résultats et peut donc avoir des conséquences pour la profession à moyen ou long terme.