L’inaptitude du salarié peut-elle être constatée pendant son arrêt maladie ?

L’inaptitude du salarié peut être constatée lors d’un examen qu’il a sollicité pendant son arrêt de travail (Cass. soc., 24 mai 2023, n° 22-10.517 publié).

L’employeur peut-il chercher à reclasser le salarié sans attendre les précisions du médecin du travail ?

L’employeur n’a pas à attendre les précisions du médecin du travail pour rechercher un reclassement du salarié inapte (Cass. soc., 27 mars 2024, n° 22-16.096).

Lorsque l’avis d’inaptitude est limité à un site, l’employeur doit-il chercher à reclasser le salarié dans les autres établissements ?

L’avis d’inaptitude qui exclut tout maintien dans un emploi sur un site ne dispense pas l’employeur de procéder à des recherches de reclassement (Cass. soc., 13 décembre 2023, n° 22-19.603 publié).

Un salarié peut-il refuser la proposition de reclassement sur un poste à temps partiel ?

La proposition d’un emploi à temps partiel conforme à l’avis d’inaptitude du médecin du travail ne peut être refusée par le salarié du fait de la baisse de salaire (Cass. soc., 13 mars 2024, n° 22-18.758 publié).

Lorsque le salarié accepte un poste de reclassement conforme à son avis d’inaptitude, les parties peuvent-elles convenir d’une période probatoire ? Si le salarié rompt sa période probatoire, que doit faire l’employeur ?

Le salarié inapte reclassé qui rompt sa période probatoire est replacé dans ses fonctions antérieures (Cass. soc., 7 mai 2024, n° 22-20.857 non publié).

Reprise du paiement du salaire

L’employeur doit-il reprendre le versement du salaire, lorsque le salarié refuse un poste de reclassement conforme aux préconisations du médecin du travail ?

Le salarié inapte a le droit à la reprise de son salaire même s’il refuse un reclassement conforme à l’avis du médecin (Cass. soc., 10 janvier 2024, n° 21-20.229 publié).

Quel est le délai de prescription de l’action en paiement de l’indemnité spéciale de licenciement pour inaptitude ?

L’action du salarié en rappel de paiement de l’indemnité spéciale de licenciement pour inaptitude se rattache à la rupture du contrat de travail, laquelle est soumise à la prescription d’un an (Cass. soc., 21 juin 2023, n° 22-10.539 non publié).

Un salarié inapte peut-il être licencié pour motif économique ?

Lorsqu’une entreprise, n’appartenant pas à un groupe, cesse totalement et définitivement son activité, le salarié inapte peut faire l’objet d’un licenciement pour motif économique (Cass. soc., 14 février 2024, n° 21-24.135 non publié).

Quel est le point de départ du délai de contestation de l’inaptitude du salarié, lorsque l’avis ne lui a pas été remis ?

Le délai de contestation d’un avis d’inaptitude ne court pas lorsque rien ne prouve qu’il a été remis au salarié (Cass. soc., 13 décembre 2023, n° 21-22.401 publié).

Le juge peut-il simplement annuler l’avis irrégulier du médecin du travail ou doit-il prendre une décision se substituant à l’avis contesté ?

La décision du juge doit se substituer à l’avis contesté du médecin du travail (Cass. soc., 25 octobre 2023, n° 22-18.303 publié).

La contestation de l’avis d’inaptitude suspend-elle le délai d’un mois de reprise du versement des salaires ?

Le recours contre l’avis d’inaptitude du salarié ne suspend pas le délai d’un mois de reprise du versement du salaire (Cass. soc., 10 janvier 2024, n° 22-13.464 publié).

Quels sont les éléments du dossier médical du salarié que le médecin inspecteur doit transmettre au médecin mandaté par l’employeur ?

Seuls les éléments médicaux ayant fondé l’avis d’inaptitude contesté sont transmis au médecin mandaté par l’employeur (Cass. soc., 13 décembre 2023, n° 21-22.401 publié).

Une erreur dans l’avis d’inaptitude peut-elle être invoquée pour contester le licenciement du salarié ?

L’avis d’inaptitude non contesté dans les 15 jours, s’impose au juge même en cas d’erreur sur le poste du salarié (Cass. soc., 25 octobre 2023, n° 22-12.833, publié).

En l’absence de médecin inspecteur du travail disponible, le conseil de prud’hommes peut-il désigner un autre expert ?

Si aucun médecin inspecteur du travail n’est disponible pour exécuter une mesure d’instruction, le conseil des prud’hommes peut la confier à un médecin n’ayant pas cette qualité (Cass. soc., 22 mai 2024, n° 22-22.321 publié au rapport).

Dans le cadre de la contestation de l’avis d’inaptitude, le salarié peut-il contester l’impartialité du médecin expert désigné par le conseil des prud’hommes ?

L’impartialité du médecin ne peut être contestée en raison de son statut (Cass. soc., 10 janvier 2024, n° 22-13.464 publié).

Source : AEF Info

Pour plus d’éléments concernant ces jurisprudences, vous pouvez contacter le secrétariat du SNPCC

L’employeur envisageant de mettre fin au contrat d’un salarié doit suivre la procédure établie par le code du travail (et éventuellement la convention collective). Tout au long de cette démarche, la possibilité de rupture du contrat doit être envisagée. La décision de l’employeur de mettre fin au contrat ne peut être communiquée au salarié qu’à la fin de cette procédure, par l’envoi d’une lettre de licenciement précisant les motifs de la rupture (C. trav., art. L. 1232-6). Un licenciement verbal est donc invalide. En l’absence de lettre exposant les motifs du licenciement, celui-ci est nécessairement considéré comme dépourvu de motif réel et sérieux.

Ainsi, lorsqu’un directeur de département annonce en réunion du personnel que le licenciement d’un salarié est définitif, cela constitue un licenciement verbal (Cass. soc., 23 octobre 2019, n° 61-65.23). En revanche, le fait de dispenser un salarié d’activité lors de sa convocation à un entretien préalable au licenciement ne constitue pas un licenciement verbal (Cass. soc., 5 novembre 2014, n° 13-20.882).

Qu’en est-il alors du fait de prévenir un salarié de son licenciement par téléphone ? Selon les circonstances, cette pratique peut être considérée comme un licenciement verbal.

Dans un cas spécifique, un représentant d’une société de vente à distance est licencié pour faute grave le 7 février 2019. Il conteste ce licenciement devant les tribunaux. Le salarié affirme avoir été victime d’un licenciement verbal. En effet, le service des ressources humaines de la société l’a informé de son licenciement par téléphone le 7 février 2019, avant même l’envoi de la lettre de licenciement le même jour. Il demande donc que son licenciement soit considéré comme dépourvu de motif réel et sérieux.

Pour plus d’informations, nous contacter

Et non seulement il doit demander l’autorisation, mais l’absence de réponse de l’employeur ne vaut pas acceptation.

Alors qu’il a été licencié pour avoir pris un mois de congés payés (tout le mois d’août) sans les avoir posés au préalable et donc sans avoir obtenu l’autorisation de son employeur, le salarié conteste le bien-fondé de son licenciement en rappelant qu’il appartient à l’employeur de prendre les mesures propres à assurer au salarié la possibilité d’exercer effectivement son droit à congé, ce que, selon lui, il n’avait pas fait en l’occurrence.

Conformément à la loi en effet, l’employeur est tenu de fixer la période des congés payés dans l’entreprise (à défaut de convention ou d’accord collectif de travail), de la porter à la connaissance du personnel deux mois avant son ouverture, et de communiquer les dates de chaque salarié au moins 15 jours avant son départ.

Or l’employeur n’avait semble-t-il rempli aucune de ses obligations à ce sujet et il n’était pas en mesure de justifier du contraire à l’audience.

LES TRIBUNAUX

Malgré cela, aussi bien la Cour d’appel que la Cour de cassation donnent raison à l’employeur. Selon les juges en effet, nonobstant le fait que l’employeur n’aurait pas respecté la législation afférente aux dates de congés, ou quand bien même le fait que si le salarié avait formulé sa demande auprès de son employeur, il aurait pu être autorisé à prendre ses congés payés pendant le mois d’août, un salarié ne peut pas prendre de congés sans les poser au préalable.

A défaut, son absence est injustifiée et, a fortiori lorsque, comme dans cette affaire, cette absence est particulièrement longue, il s’agit d’une faute qui justifie un licenciement pour cause réelle et sérieuse.

Source : www.gerantdesarl.com

Comme annoncé, le montant du plafond de la Sécurité sociale augmentera de 5,4 % pour l’année 2024.

Le plafond mensuel de la Sécurité sociale est fixé, par un arrêté du 19 décembre 2023 publié au JO du 29 décembre 2023, à 3 864 €pour les rémunérations ou gains versés à compter du 1er janvier 2024.

La valeur journalière du plafond de la Sécurité sociale est également fixée.

Les plafonds retenus selon la périodicité de la paie s’établissent (sur la base du mode de calcul établi par l’article D. 242-19 du Code de la sécurité sociale), pour l’année 2024, comme suit :

Trimestre = | 11 592 € |

Mois = | 3 864 € |

Quinzaine = | 1 932 € |

Semaine = | 892 € |

Jour = | 213 € |

Heure = | 29 € |

Pour les salariés présents pendant toute l’année 2024, le plafond annuel qui servira de régularisation de cotisations s’établit à 46 368 €.

Sources : CNAMS – Janvier 2024

La loi du 21 décembre 2022, dite « loi marché du travail » avait prévu de priver, sous certaines conditions, d’allocation chômage les salariés en contrat à durée déterminée (CDD) ou en intérim qui refuseraient par deux fois une proposition de contrat à durée indéterminée (CDI) visant le même emploi ou un emploi similaire, un décret devant prévoir les conditions de mise en œuvre de cette mesure (voir note CNAMS envoyée le 23 décembre 2022).

C’est désormais chose faite puisqu’un décret publié au JO du 29 décembre 2023 fixe les modalités de proposition d’un contrat à durée indéterminée (CDI) à un salarié à la fin d’un contrat à durée déterminée (CDD) ou d’un contrat de mission. L’employeur doit ainsi notifier la proposition par écrit, accorder un délai raisonnable au salarié pour y répondre et informer l’opérateur France Travail en cas de refus.

Le décret entre en vigueur le 1er janvier 2024.

Formalités et étapes à respecter vis-à-vis du salarié en cas de proposition d’un CDI à la suite d’un CDD ou d’une mission d’intérim

Nature de la proposition

Contrat à durée indéterminé

La proposition de CDI faite par l’employeur doit respecter les conditions suivantes :

- Emploi identique ou similaire,

- Rémunération au moins équivalente,

- Durée de travail équivalente,

- Sans changement de classification ni de lieu de

Mission d’intérim

La proposition de CDI faite par l’entreprise utilisatrice doit respecter les conditions suivantes :

- Emploi identique ou similaire,

- Sans changement de lieu de

Forme de la proposition

Elle doit être faite par écrit, au choix :

- Par lettre recommandée avec accusé de réception,

- Par lettre remise en main propre contre décharge,

- Par tout autre moyen donnant date certaine à sa réception.

Date de la proposition

La proposition de CDI doit être notifiée au salarié avant le terme du CDD ou du contrat de mission.

Délai de réflexion

La proposition doit préciser le délai de réflexion accordé au salarié, et préciser que son absence de réponse vaudra refus de la proposition de CDI. Le refus peut donc être exprès dans le délai laissé, ou tacite (en cas d’absence de réponse à l’expiration du délai laissé).

Le décret indique que le délai doit être raisonnable, mais ne précise pas de durée. Il conviendra donc de laisser un délai de réflexion suffisant au salarié pour éviter tout risque de contentieux.

En cas de refus du salarié : obligations vis-à-vis de France Travail

En cas de refus (exprès ou tacite) de la proposition de CDI, l’employeur ou l’entreprise utilisatrice informe France Travail dans les conditions suivantes :

- Délai d’un mois pour informer l’opérateur France Travail de ce refus,

- Par voie dématérialisée (précisions attendues par arrêté),

- Assortie d’un descriptif de l’emploi proposé et des éléments permettant de justifier que la proposition porte sur un emploi et des conditions de travail similaires,

- La mention du délai laissé au salarié pour se prononcer sur la proposition de CDI et de la date de refus exprès ou tacite du salarié.

Si l’opérateur France Travail estime que les éléments sont incomplets, il peut solliciter des éléments complémentaires à l’employeur ou l’entreprise utilisatrice qui dispose d’un délai de quinze jours à compter de cette demande pour y répondre.

A réception de ces informations, France Travail informera le salarié des conséquences de son refus sur ses droits aux allocations chômage.

Pour mémoire, deux refus dans un délai de 12 mois privent le salarié de ses allocations chômage.

Sources : CNAMS – Janvier 2024

Le Smic augmentera de 1,13 % à compter du 01/01/2024. Il s’établira ainsi à 1.766,92 € brut par mois (1.398 € net). Le Smic horaire brut passera à 11,65 € (+13 centimes par rapport à la valeur actuelle), indique le ministère du Travail, du Plein emploi et de l’Insertion le 15/12/2023.

Cette hausse automatique est liée à l’inflation : les prix à la consommation progressent de 3,5 % sur un an en novembre 2023, d’après les derniers chiffres publiés par l’Insee le 15/12/2023. La dernière revalorisation du Smic datait du 01/05/2023 (+2,22 %).

Sources : rh.newstank.fr

Définitivement adoptée par l’Assemblée nationale le 22 novembre 2023, la loi n° 2023-1107 du 29 novembre 2023 portant transposition de l’accord national interprofessionnel relatif au partage de la valeur au sein de l’entreprise a été publiée au JO du 30 novembre 2023, sans faire l’objet d’une saisine du Conseil constitutionnel.

Cette loi, comme son nom l’indique, vise à transposer les mesures proposées par les partenaires sociaux dans l’accord national interprofessionnel conclu en février 2023, dont l’objet est de mieux associer les salariés aux performances des entreprises, notamment dans les PME.

Le texte, dont certaines dispositions entrent en vigueur dès le 1er décembre 2023, comporte notamment de nouvelles obligations pour les entreprises, notamment dans celles de 11 à 49 salariés. Des précisions réglementaires sont attendues d’ici à la fin de l’année.

Ses principales dispositions sont présentées ci-dessous, qu’il s’agisse d’aménager les dispositifs existants ou d’en créer de nouveaux.

Possibilité de verser dans l’année 2 primes de partage de la valeur (PPV)

Il est désormais possible pour l’employeur de verser à ses salariés 2 primes de partage de la valeur au cours de la même année civile.

Cette disposition étant d’application immédiate, les entreprises ayant déjà versé une PPV au cours de l’année 2023 pourront décider d’en verser une seconde d’ici au 31 décembre 2023.

Ce versement s’effectue dans le respect des plafonds d’exonération de cotisations sociales et de la limite d’un versement par trimestre.

- 3000 € par salarié et par an ;

- 6000 € par salarié et par an si l’employeur met en œuvre, à la date de versement des primes, ou a conclu un dispositif d’intéressement ou de participation.

Pour les primes versées entre le 1er janvier 2024 et le 31 décembre 2026, l’exonération de cotisations sociales et d’impôt sur le revenu est prolongée. Cette disposition s’applique aux primes versées par les entreprises de moins de 50 salariés aux salariés ayant perçu, au cours de l’année précédant le versement de leur prime, une rémunération inférieure à 3 fois la valeur du SMIC.

Ces primes peuvent être placées sur un plan d’épargne salariale ou d’épargne retraite d’entreprise, et être ainsi exonérées d’impôt sur le revenu.

Généralisation des dispositifs de partage de la valeur

Les entreprises de 11 à 49 salariés qui n’ont pas le statut d’entreprise individuelle sont encouragées à mettre en place des dispositifs de partage de la valeur (participation, intéressement, abondement à un plan d’épargne salariale, PPV, etc.)

Ainsi, à titre expérimental, ces entreprises, lorsqu’elles réalisent un bénéfice net fiscal d’au moins 1 % du chiffre d’affaires pendant 3 exercices consécutifs, devront mettre en place un régime de participation, un plan d’épargne salariale ou verser la prime de partage de la valeur.

Cette obligation entrera en vigueur au 1er janvier 2025, en prenant en compte les années 2022, 2023 et 2024.

Possibilité de négocier une formule dérogatoire de participation

Afin d’encourager le développement de la participation dans les entreprises, la loi indique que les entreprises de moins de 50 salariés peuvent désormais, par un accord de participation, mettre en œuvre un régime de participation en négociant par accord de branche ou d’entreprise des formules dérogatoires à la formule légale de participation de ces entreprises.

Cette possibilité est admise à titre expérimental pour une durée de 5 ans.

Une négociation visant à mettre en place un régime de participation doit avoir débuté dans chaque branche au plus tard le 30 juin 2024.

Partage de la valeur en cas d’augmentation exceptionnelle du bénéfice

Les entreprises d’au moins 50 salariés ayant l’obligation de mettre en place un régime de participation, disposant au minimum d’un délégué syndical et dans lesquelles il y a un accord de participation ou d’intéressement doivent engager avant le 30 juin 2024 la négociation portant sur la définition d’une augmentation exceptionnelle de leur bénéfice et sur les modalités de partage de la valeur avec les salariés qui en découlent.

La loi précise que la définition de l’augmentation exceptionnelle du bénéfice prend en compte une liste de critères tels que :

- la taille de l’entreprise ;

- le secteur d’activité ;

- la survenance d’une ou de plusieurs opérations de rachat d’actions de l’entreprise suivie de leur annulation dès lors que ces opérations n’ont pas été précédées des attributions aux salariés ;

- les bénéfices réalisés lors des années précédentes ;

- les événements exceptionnels externes à l’entreprise intervenus avant la réalisation du bénéfice.

Création d’un plan de partage de la valorisation de l’entreprise

Ce nouveau dispositif permet aux salariés de recevoir une prime lorsque la valeur de leur entreprise a augmenté sur 3 ans. Cette prime ne peut pas dépasser les trois quarts du montant annuel de la Sécurité sociale.

Ce plan peut être mis en place de façon facultative dans toutes les entreprises pour une durée de 3 ans.

Le montant perçu par le salarié correspond à un montant de référence auquel on applique le taux de variation de l’entreprise, lorsque celui-ci est positif.

Le montant de référence est fixé pour chaque salarié en application de l’accord mettant en place le plan de partage de la valorisation de l’entreprise. Ce montant peut différer selon la rémunération du salarié, son niveau de classification ou la durée de travail prévue dans son contrat de travail.

Seuls les salariés ayant au moins un an d’ancienneté dans l’entreprise bénéficient de ce plan. Néanmoins, il est possible de prévoir dans l’accord une durée d’ancienneté inférieure.

Cette prime peut être placée sur un plan d’épargne salariale.

Un décret d’application sera nécessaire pour qu’il devienne pleinement opérationnel.

Participation et intéressement

Les règles relatives à l’intéressement et à la participation évoluent. Notamment, le versement d’avances sur prime est légalisé pour l’intéressement et étendu à la participation. Par ailleurs, pour l’intéressement, une répartition favorisant les plus bas salaires est désormais possible, l’accord d’intéressement pouvant fixer un salaire plancher, un salaire plafond ou les deux, servant de base à la répartition individuelle lorsqu’elle est proportionnelle aux salaires. La participation est désormais soumise au principe de non-substitution et sa mise en place ne peut plus être retardée en cas d’accord d’intéressement préexistant.

Plans d’épargne salariale et d’épargne retraite

Les règlements des plans d’épargne salariale et d’épargne retraite d’entreprise devront proposer à partir du 1er juillet 2024 au moins un fonds d’épargne verte. La révision de certains plans d’épargne interentreprises (PEI) est par ailleurs simplifiée.

Actionnariat salarié

Les plafonds globaux et individuels limitant les attributions gratuites d’actions (AGA) sont assouplis. Par ailleurs, les possibilités d’attribution gratuite d’actions aux mandataires sociaux au sein d’un groupe de sociétés sont élargies.

Négociation collective

La loi enjoint aux branches qui n’ont pas examiné la nécessité de réviser leurs classifications depuis plus de 5 ans d’ouvrir ces négociations avant le 31 décembre 2023. Toutes les branches présenteront un bilan de leur action en faveur de la mixité des emplois et des actions d’amélioration avant le 31 décembre 2024.

Pour plus d’infos sur les dispositifs de partage de la valeur, consulter la page dédiée sur le site internet du ministère de l’Economie.

Sources : CNAMS – Décembre 2023

Pris en application de l’article 25 de la loi n° 2022-219 du 21 février 2022 visant à réformer l’adoption, le décret du 12 septembre 2023 relatif aux modalités de prise du congé d’adoption et du congé pour l’arrivée d’un enfant placé en vue de son adoption est publié au JO du 14 septembre 2023.

Ce décret précise le délai dans lequel peut être pris le congé d’adoption pour les travailleurs salariés, les possibilités de fractionnement de ce congé et le délai dans lequel le congé pour l’arrivée d’un enfant placé en vue de son adoption peut être pris.

Ces dispositions entrent en vigueur le 15 septembre 2023 et sont applicables aux parents auxquels est confié un enfant en vue de son adoption à compter de cette date.

La loi du 21 février 2022 visant à réformer l’adoption avait assoupli les modalités de recours des salariés au congé d’adoption : modification du délai de prise de ce congé, possibilité de le fractionner et nouvelles modalités de partage entre les parents.

Ainsi, le salarié à qui est confié un enfant en vue de son adoption a le droit de bénéficier d’un congé d’adoption d’une durée de seize semaines au plus, pris dans un délai et fractionné. Le congé d’adoption est porté à 18 semaines lorsque l’adoption porte à trois ou plus le nombre d’enfants dont le salarié ou le foyer assume la charge et à 22 semaines en cas d’adoptions multiples.

Le décret précise que dorénavant :

- ce congé d’adoption débutera au plus tôt sept jours avant l’arrivée de l’enfant au foyer et se termine au plus tard dans les huit mois suivant cette date,

- ce congé pourra être fractionné en deux périodes d’une durée minimale de vingt-cinq jours chacune,

- lorsque la période de congé est répartie entre les deux parents, elle peut être fractionnée pour chaque parent en deux périodes, d’une durée minimale de vingt-cinq jours chacune.

Par ailleurs, le congé pour évènement familial de 3 jours minimum dont bénéficie le salarié pour l’arrivée d’un enfant placé en vue de son adoption commencera à courir, au choix du salarié :

- soit pendant la période de sept jours précédant l’arrivée de l’enfant au foyer,

- soit le jour de l’arrivée de l’enfant au foyer,

- soit le premier jour ouvrable qui suit cette arrivée.

Pour plus d’infos sur le congé d’adoption pour les salariés, consulter la page dédiée sur le site du ministère du travail.

Sources : CNAMS – Septembre 2023

Réforme des retraites

Publication décrets relatifs à l’augmentation progressive de l’âge d’ouverture des droits à la retraite de 62 à 64 ans et les départs anticipés

Les décrets 2023-435 et 2023-436, parus au journal officiel le 3 juin 2023, déclinent les modalités d’application des articles 10 et 11 de la loi Retraites, d’une part, à l’augmentation progressive de l’âge d’ouverture des droits à la retraite de 62 à 64 ans et à l’accélération du rythme de montée en charge de la durée d’assurance requise pour le taux plein, et, d’autre part, aux départs anticipés, notamment s’agissant des carrières longues et au titre du handicap.

Le relèvement de l’âge légal de départ à la retraite organisé par le décret 2023-436 est récapitulé comme suit :

Tableau récapitulatif de l’âge légal de départ et durée d’assurance avant et après la réforme (hors dispositifs de retraite anticipée) | |||||

Année de naissance | Âge légal avant réforme | Âge légal après réforme | Durée d’assurance requise avant réforme | Durée d’assurance requise après réforme | Nombre de trimestres d’assurance supplémentaires demandés |

1960 | 62 ans | 62 ans | 167 trimestres | 167 trimestres | 0 |

1er janvier – 31 août 1961 | 62 ans | 62 ans | 168 trimestres | 168 trimestres | 0 |

1er septembre – 31 décembre 1961 | 62 ans | 62 ans et 3 mois | 168 trimestres | 169 trimestres | 1 |

1962 | 62 ans | 62 ans et 6 mois | 168 trimestres | 169 trimestres | 1 |

1963 | 62 ans | 62 ans et 9 mois | 168 trimestres | 170 trimestres | 2 |

1964 | 62 ans | 63 ans | 169 trimestres | 171 trimestres | 2 |

1965 | 62 ans | 63 ans et 3 mois | 169 trimestres | 172 trimestres | 3 |

1966 | 62 ans | 63 ans et 6 mois | 169 trimestres | 172 trimestres | 3 |

1967 | 62 ans | 63 ans et 9 mois | 170 trimestres | 172 trimestres | 2 |

1968 | 62 ans | 64 ans | 170 trimestres | 172 trimestres | 2 |

1969 | 62 ans | 64 ans | 170 trimestres | 172 trimestres | 2 |

1970 | 62 ans | 64 ans | 171 trimestres | 172 trimestres | 1 |

1971 | 62 ans | 64 ans | 171 trimestres | 172 trimestres | 1 |

1972 | 62 ans | 64 ans | 171 trimestres | 172 trimestres | 1 |

1973 et suivantes | 62 ans | 64 ans | 172 trimestres | 172 trimestres | 0 |

Précision : le décret 2023-435 du 3 juin 2023 concerne essentiellement les mesures relatives aux fonctionnaires.

Rappel : la loi Retraites prévoit que l’âge qui permet d’obtenir automatiquement une pension de vieillesse à taux plein, quelle que soit la durée d’assurance de l’assuré (retraite sans décote), restera fixé à 67 ans, même lorsque l’âge légal de départ à la retraite sera relevé.

Le décret 2023-435 inscrit cette mesure dans la partie réglementaire du code de la sécurité sociale tandis que le décret 2023- 436, lui, tient compte de ce maintien à 67 ans de l’âge d’obtention du taux plein en modifiant les références de bornes d’âge prévues dans 2 situations :

- possibilité, pour l’assuré qui transmet son entreprise entre l’âge légal de départ en retraite et l’âge d’obtention du taux plein (donc 67 ans), d’y poursuivre une activité rémunérée tout en percevant sa pension de vieillesse,

- Exemption de décote des mères de famille salariées qui liquident leur pension entre l’âge légal de départ en retraite et l’âge d’obtention automatique du taux plein et répondent aux conditions cumulatives suivantes :

- justifier de 30 ans d’assurance dans l’ex-régime local d’Alsace-Moselle et dans le régime général ou dans ces régimes et celui des salariés agricoles ;

- avoir élevé au moins 3 enfants pendant au moins 9 ans avant le 16e anniversaire des enfants ;

- justifier avoir exercé, pendant au moins 5 ans au cours des 15 dernières années précédant leur demande de pension, un travail manuel ouvrier.

Le décret 2023-436 précise quant à lui des dispositions relatives aux départs anticipés.

Ainsi, le dispositif « carrières longues » est rénové, et prévoit désormais quatre bornes d’âge d’entrée dans le dispositif (16 ans, 18 ans, 20 ans et 21 ans), en permettant un départ anticipé à la retraite selon quatre bornes d’ouverture des droits à la retraite (respectivement 58 ans, 60 ans, 62 ans et 63 ans). Conformément aux nouvelles dispositions de la loi Retraites, la durée d’assurance cotisée nécessaire pour bénéficier de ce dispositif est dorénavant réduite à celle exigée pour obtenir le taux plein.

De plus, les périodes d’arrêt de travail pour élever un enfant ainsi que l’engagement personnel des aidants est reconnu, puisque 4 trimestres accordés au titre de l’assurance vieillesse des parents au foyer ou des aidants pourront désormais être pris en compte pour le bénéfice de ce dispositif.

En outre, une clause de sauvegarde est créée, afin de laisser le libre choix aux assurés pouvant actuellement partir à la retraite anticipée pour carrières longues de décaler leur départ après la mise en œuvre de la réforme, sans perdre leur droit à ce départ anticipé.

Le tableau ci-après récapitule, en fonction de l’âge de début d’activité, l’âge le plus précoce à partir duquel les assurés peuvent partir en retraite anticipée, dès lors qu’ils répondent à la condition de durée d’assurance cotisée requise.

–

Retraite anticipée carrière longue | |

Début d’activité | Âge minimum de départ |

Avant 16 ans (1) | 58 ans |

Avant 18 ans (1) | 60 ans |

Avant 20 ans (1) | · 60 ans pour les assurés nés entre le 1er septembre 1961 et le 31 août 1963 · 60 ans et 3 mois pour les générations nées entre le 1er septembre 1963 et le 31 décembre 1963 · 60 ans et 6 mois pour les générations nées en 1964 · 60 ans et 9 mois pour les générations nées en 1965 · 61 ans pour les générations nées en 1966 · 61 ans et 3 mois pour les générations nées en 1967 · 61 ans et 6 mois pour les générations nées en 1968 · 61 ans et 9 mois pour les générations nées en 1969 · 62 ans pour les générations nées à partir de 1970 |

Avant 21 ans (1) (2) | 63 ans (2) |

(1) Sans changement, le nombre de trimestres d’assurance dont doit justifier l’assuré en début de carrière est, en principe, d’au moins 5 trimestres à la fin de l’année au cours de laquelle est survenu, selon le cas, son 16e, 18e, 20e ou 21e anniversaire ou, à défaut, 4 trimestres à la fin de l’année considérée pour un assuré né au 4e trimestre. (2) Aucune mesure transitoire n’est prévue pour les assurés pouvant bénéficier d’un départ anticipé au titre de la nouvelle borne d’âge de 21 ans (contrairement à ce qui est prévu pour la borne d’âge de 20 ans). Au 1er septembre 2023, ils ne pourront donc partir que s’ils ont atteint l’âge de 63 ans, soit un âge supérieur à l’âge légal de départ en retraite de droit commun, qui sera alors de 62 ans et 3 mois. Ce nouveau dispositif ne présentera donc un intérêt que pour les générations nées à compter de 1965, pour lesquelles l’âge légal excédera 63 ans. | |

Par ailleurs, sont précisées les règles relatives aux assurés en situation de handicap, en permettant toujours un départ à 55 ans et assouplissant les conditions de départ à la retraite à ce titre. La durée d’assurance nécessaire n’augmente pas tandis que la double condition de trimestre validée et cotisée est supprimée, au profit du maintien de la seule condition de trimestres cotisés.

Le décret matérialise par ailleurs la création d’un âge d’ouverture des droits à la retraite des assurés inaptes et des invalides à 62 ans.

Le dispositif de retraite pour incapacité permanente (IP) est aussi aménagé, en permettant notamment aux travailleurs indépendants ayant souscrit à l’assurance volontaire individuelle AT/MP d’y accéder.

Le tableau ci-dessous en synthétise les conditions :

Accès à la retraite anticipée pour incapacité permanente d’origine professionnelle | |

Avant réforme | Après réforme |

Ouverture du droit à la retraite anticipée à 60 ans possible si taux d’IP d’au moins 20 % : · consécutive à une MP ; consécutive en totalité ou partie à un AT ayant entrainé des lésions identiques à celles indemnisées au titre d’une MP (1). | Ouverture du droit à la retraite anticipée possible à partir de 60 ans si taux d’IP d’au moins 20 % : · consécutive à une MP ; consécutive en totalité ou partie à un AT ayant entraîné des lésions identiques à celles indemnisées au titre d’une MP (1). |

Ouverture du droit à la retraite anticipée à 60 ans possible si taux d’IP de 10 % à moins de 20 % : | Ouverture du droit à la retraite possible à partir de l’âge légal moins 2 ans (62 ans à terme) si taux d’IP de 10 % à moins de 20 % consécutive à une MP (2) ou un AT (3): |

– consécutive à une MP : justifier avoir été exposé pendant 17 ans à des risques professionnels (c. trav. art. D. 4161-1, pour la liste) et que l’incapacité est liée à cette exposition (2) ; – consécutive à un AT : . les lésions entraînées par l’AT doivent être identiques à celles indemnisées au titre d’une MP (1) ; . justifier avoir été exposé pendant 17 ans à des risques professionnels (c. trav. art. D. 4161-1, pour la liste), et que l’incapacité est due à cette exposition. | · justifier avoir été exposé pendant 17 ans à des risques professionnels (c. trav. art. D. 4161-1, pour la liste) ; et que l’incapacité est due à cette exposition. |

(1) La liste des lésions concernées est fixée par arrêté du 30 mars 2011 (JO du 31). (2) Accès simplifié pour les assurés exposés aux risques professionnels qui ne sont plus dans le champ du compte professionnel de prévention depuis le 1er octobre 2017 (postures pénibles, vibrations mécaniques, manutention manuelle des charges, agents chimiques dangereux y inclus poussières et fumées). Si la maladie professionnelle figure sur la liste fixée par arrêté du 26 décembre 2017 (JO du 29, texte n° 58), l’assuré n’a pas à établir la durée d’exposition ni le lien entre cette exposition et l’incapacité. (3) Il n’est plus exigé d’établir que les lésions consécutives à un AT sont identiques à celles indemnisées au titre d’une MP. | |

Enfin, le décret permet aux assurés qui ont demandé leur pension avant le 1er septembre 2023 et dont la retraite prend effet à compter de cette date de bénéficier, sur leur demande, d’une annulation de leur pension ou de leur demande de pension, jusqu’au 31 octobre 2023.

Sources : CNAMS – Août 2023

Chaque année, 200 000 femmes sont victimes de fausse couche en France. Pour nombre de ces femmes et leurs partenaires, subir la perte d’une grossesse est un traumatisme.

Une loi publiée au Journal officiel du 8 juillet 2023 instaure plusieurs mesures pour soutenir les femmes après une fausse couche.

Cette loi, dont l’objectif premier est de favoriser l’accompagnement psychologique des femmes victimes d’une fausse couche, va notamment leur permettre de bénéficier d’une part des indemnités journalières de sécurité sociale (IJSS) sans délai de carence pendant leur arrêt maladie au plus tard début 2024, et d’autre part d’une protection contre le licenciement de 10 semaines pour les femmes confrontées à une « fausse couche tardive » à compter du 9 juillet 2023.

En effet, jusqu’à présent, une grossesse arrêtée à 22 semaines d’aménorrhée (absence totale de règles chez la femme non ménopausée) moins un jour ne donnait lieu à aucune protection, contre 26 semaines de protection minimum en cas d’interruption de grossesse à compter de la 22ème semaine

Suppression du délai carence IJSS

La loi supprime les 3 jours de carence pour le versement des IJSS maladie en cas d’arrêt maladie faisant suite à une interruption spontanée de grossesse, ayant eu lieu avant la 22ème semaine d’aménorrhée. Cette mesure s’appliquera aux arrêts de travail prescrits à compter d’une date à préciser par décret, et au plus tard le 1er janvier 2024. Cette mesure est applicable aux salariées comme aux travailleuses indépendantes.

En revanche, la loi ne modifie pas le délai de 7 jours de carence du versement de l’indemnisation complémentaire employeur prévue par le code du travail.

Protection contre la rupture du contrat

Sauf faute grave de la salariée ou impossibilité de maintenir le contrat pour un motif étranger à l’interruption spontanée de grossesse, l’employeur ne peut pas rompre le contrat de travail d’une salariée pendant les 10 semaines suivant une interruption spontanée de grossesse médicalement constatée ayant eu lieu entre les 14ème et 21ème semaines d’aménorrhée incluses.

A noter : cette protection ne pourra cependant pas faire obstacle à l’arrivée à échéance d’un CDD. Cette mesure entre en vigueur à compter du 9 juillet 2023, lendemain de sa publication au JO.

En cas d’interruption spontanée de grossesse à partir de la 22ème semaine d’aménorrhée, la salariée bénéficie du congé de maternité, avec l’indemnisation associée (et donc des IJSS maternité sans délai de carence), et elle bénéficie du régime de la protection contre la rupture du contrat de travail associée à ce congé.

Pour plus d’infos sur le congé maternité d’une travailleuse indépendante, consulter la page dédiée sur le site de l’Assurance maladie.

Sources : CNAMS – Juillet 2023

Un nouveau Cerfa pour les contrats d’apprentissage vient de paraître. Il s’agit du formulaire Cerfa n°10103*10 mis en ligne sur le site internet du service public assorti d’une notice, ce formulaire présente plusieurs changements par rapport au précédent, notamment :

Ainsi tous vos contrats doivent obligatoirement viser la CCN 1978 et l’OPCO EP.

La présomption de démission en cas d’abandon de poste a été instituée par la loi Marché du travail du 21 décembre 2022, mais un décret était encore attendu pour fixer les conditions d’application de cette mesure.

C’est désormais chose faite avec la publication du décret du 17 avril 2023 sur la mise en œuvre de la présomption de démission en cas d’abandon de poste volontaire du salarié, publié au JO du 18 avril 2023.

Ce décret entre en vigueur le 19 avril 2023.

Par ailleurs, le Ministère du travail propose une foire aux question consacrée à la présomption de démission en cas d’abandon de poste volontaire du salarié.

De quoi s’agit-il ?

Selon l’article L. 1237-1-1 du Code du travail, le salarié qui a abandonné volontairement son poste et ne reprend pas le travail après avoir été mis en demeure de justifier son absence et de reprendre son poste, par lettre recommandée ou par lettre remise en main propre contre décharge, dans le délai fixé par l’employeur, est présumé avoir démissionné à l’expiration de ce délai.

Attention : cette présomption de démission ne concerne que les salariés en contrats à durée indéterminée.

Selon le décret, l’employeur qui constate que le salarié a abandonné son poste et qui entend faire valoir la présomption de démission doit au préalable adresser une mise en demeure de reprendre son poste dans un délai de 15 jours.

A noter : l’employeur n’a pas d’obligation de déclencher cette procédure, c’est une simple faculté.

Dans une telle situation, la présomption de démission sera constituée si le salarié :

- abandonne volontairement et sans justification son poste de travail,

- ne reprend pas son poste après avoir été mis en

Cette mise en demeure doit :

- demander au salarié de justifier son absence et à reprendre son poste dans un certain délai,

- être transmise par lettre recommandée ou par lettre remise en main propre contre décharge.

Le délai de 15 jours court à compter de la première présentation de la mise en demeure. Une fois passé le délai de 15 jours, le salarié est présumé démissionnaire.

Quel motif légitime peut invoquer le salarié ?

Dans le cas où le salarié entend se prévaloir auprès de l’employeur d’un motif légitime de nature à faire obstacle à une présomption de démission, il devra l’indiquer dans sa réponse à la mise en demeure.

Le décret précise que constitue notamment un motif légitime :

- des raisons médicales,

- l’exercice du droit de retrait en cas de danger grave et imminent,

- l’exercice du droit de grève,

- son refus d’exécuter une instruction contraire à une réglementation,

- ou la modification du contrat de travail à l’initiative de l’employeur.

L’emploi du terme « notamment » indique que cette liste de motivations pouvant justifier une absence n’est pas limitative. Un harcèlement moral ou sexuel pourrait par exemple qualifier un motif légitime.

Quelle procédure en cas de contestation ?

Si à l’issue du délai de 15 jours minimum, le salarié est présumé avoir démissionné, il peut contester devant le conseil de prud’hommes la rupture de son contrat de travail intervenue sur le fondement de cette présomption.

L’affaire est directement portée devant le bureau de jugement, qui se prononce sur la nature de la rupture et les conséquences associées et statue au fond dans un délai d’un mois à compter de sa saisine.

Source : CNAMS – Avril 2023

Il existe un congé de deux jours pour les salariés en cas d’annonce de la survenue d’une pathologie chronique ou d’un cancer chez un enfant.

Ce droit à congé peut être exercé depuis le 19 décembre 2021 pour l’annonce d’un cancer.

En revanche, pour l’annonce d’une pathologie chronique, un décret était attendu pour fixer la liste des pathologies chroniques visées.

C’est l’objet d’un décret du 27 mars 2023, publié au Journal officiel du 29 mars.

Les pathologies chroniques permettant l’octroi du congé sont :

- Les affections de longue durée listées et hors liste ouvrant droit à l’exonération du ticket modérateur,

- Les maladies rares répertoriées dans la nomenclature Orphanet (clique droit pour accéder au fichier : Ouvrir le fichier),

- les allergies sévères donnant lieu à la prescription d’un traitement par voie injectable.

Le décret entre en vigueur le 30 mars 2023.

Un salarié peut donc bénéficier à compter de ce jour de son droit à congé en cas d’annonce de la survenue d’une pathologie chronique chez son enfant.

Sources : CNAMS – Mars 2023

Un arrêté prévoyant une nouvelle rubrique « Montant net social » sur les bulletins de paye et définissant ses modalités de calcul et de déclaration a été publié au Journal officiel du 7 février 2023.

En effet, l’affichage du « Montant net social » sur une ligne dédiée du bulletin de paye sera obligatoire à partir de juillet 2023.

De quoi s’agit-il ?

Selon un communiqué du 7 février 2023 publié au BOSS, le montant net social est le revenu net après déduction de l’ensemble des prélèvements sociaux obligatoires et constitue à ce titre une référence commune à tous les salariés quel que soit leur statut, leur branche ou leur entreprise.

Ce montant habituellement déclaré pour bénéficier de certains compléments de revenus tels que la prime d’activité ou de revenus de substitution comme le RSA n’était pas directement disponible pour les salariés.

L’affichage de ce montant sur les bulletins de paie dès juillet 2023 va ainsi simplifier les démarches des allocataires qui n’auront plus aucun calcul à effectuer. Il leur suffira de déclarer le cumul des montants nets sociaux qui leur auront été transmis.

A compter de 2024, les employeurs devront déclarer le « montant net social » de leurs salariés aux administrations, comme c’est déjà le cas pour le « montant net imposable ». Ce montant sera directement communiqué aux CAF pour chaque revenu versé par les employeurs et les organismes sociaux. Les allocataires pourront de ce fait se rendre sur mesdroitssociaux.fr pour consulter le montant total de leurs revenus nets sociaux.

Quel calendrier ?

Au niveau du bulletin de paye, de juillet 2023 à la fin 2024, les employeurs pourront, à titre transitoire, utiliser un modèle adapté (article 2 de l’arrêté), dérivé du modèle actuel (simple ajout du « Montant net social » après les rubriques indiquant les cotisations sociales).

L’arrêté prévoit par ailleurs un modèle rénové de bulletin de paye, obligatoire à partir de 2025 (article 1 de l’arrêté), mais utilisable dès juillet 2023 (et même avant par anticipation selon l’administration). Ce modèle réaménage la présentation des contributions de protection sociale complémentaire, dans l’objectif de faciliter la compréhension du Net social et l’identification les cotisations salariales à déduire pour y parvenir.

Les employeurs seront tributaires des logiciels de comptabilité, mais l’administration met néanmoins à leur disposition une FAQ dédiée à cette nouvelle mention et aux interrogations qu’elle soulève.

Comment calculer le « Montant net social » ?

Le « Montant net social » est constitué :

- de l’ensemble des sommes brutes correspondant aux rémunérations et revenus de remplacement versés par l’employeur au salarié (salaires, primes, rémunération des heures supplémentaires, avantages en nature, indemnités de rupture, ), mais hors indemnités journalières de sécurité sociale (IJSS),

- duquel il faut déduire des cotisations et contributions

Les cotisations et contributions sociales à déduire de la base brute de calcul de net social sont :

- la part salariale de l’ensemble des cotisations et contributions sociales obligatoires d’origine légale ou conventionnelle (sécurité sociale, retraite complémentaire AGIRC-ARRCO, assurance chômage, cotisation salariale maladie spécifique à l’Alsace-Moselle, CSG, CRDS, etc.),

- ainsi que les cotisations salariales finançant des complémentaires Frais de santé à caractère collectif et

Les autres cotisations salariales de protection sociale complémentaire (ex. : retraite supplémentaire, prévoyance, dépendance) ne sont pas déduites, peu important que les régimes en question aient ou non un caractère collectif et obligatoire.

Dans les revenus à intégrer au net social, il faut ajouter les contributions patronales de protection sociale complémentaire, à l’exception de celles finançant des garanties Frais de santé collectives et complémentaires.

Sources : CNAMS – Février 2023

Quel va être le coût réel de votre embauche ? De quelles aides ou réductions fiscales pouvez-vous bénéficier ? Découvrez les simulateurs pour évaluer de façon simple et claire le coût de l’embauche d’un salarié en CDI, en CDD ou en apprentissage.

Estimez le coût d’une embauche en CDI ou en CDD

- un salaire brut

- un salaire net

- un salaire net d’impôt.

Se renseigner sur le montant des cotisations sociales

Évaluez le surcoût d’un CDD

Visualisez toutes les composantes de la rémunération

- le coût salarial pour l’employeur (salaire brut annuel et cotisations patronales totales) de l’embauche d’un apprenti

- les aides financières nationales (exonération de cotisation sociale et crédit d’impôt par exemple)

- les aides financières régionales (prime à l’apprentissage et aide au recrutement d’un apprenti supplémentaire) qui vous seront versées.

Quelles sont les informations requises pour utiliser le simulateur d’embauche d’un alternant ?

- type de contrat d’alternance : contrat d’apprentissage ou contrat de professionnalisation

- niveau de formation visé

- durée du contrat

- éventuellement, âge de l’alternant.

- nombre de salariés de votre entreprise

- secteur de l’entreprise : public ou privé

- région où se situe votre entreprise.

Par 2 arrêts de principe rendus le 11 mai 2022 en formation plénière (assemblée solennelle la plus importante de la Cour de cassation, réunissant toutes les chambres et qui se positionne sur des questions de principe), la Cour de cassation valide le barème Macron des indemnités de licenciement sans cause réelle et sérieuse et sécurise ainsi les employeurs contraints de se séparer de leurs salariés dans certaines situations.

Il ne sera dès lors plus possible aux conseils de prud’hommes et cours d’appel d’en écarter l’application en le jugeant contraire à l’article 10 de la convention 158 de l’Organisation internationale du travail (OIT) et à l’article 24 de la charte sociale européenne, qui prévoient le droit à une indemnité adéquate ou toute autre réparation appropriée.

Dans le communiqué de presse publié le 11 mai sur son site internet, la Cour de cassation résume l’apport de ses 2 arrêts (en liens dans le communiqué) comme suit :

- Le barème d’indemnisation du salarié licencié sans cause réelle et sérieuse n’est pas contraire à l’article 10 de la convention n°158 de l’Organisation internationale du travail.

- Le juge français ne peut écarter, même au cas par cas, l’application du barème au regard de cette convention

- La loi française ne peut faire l’objet d’un contrôle de conformité à l’article 24 de la Charte sociale européenne, qui n’est pas d’effet

La Cour de cassation a ainsi jugé que la détermination du montant réparant le préjudice causé par un licenciement sans cause réelle et sérieuse ne se prête pas à un contrôle de conventionnalité in concreto (c’est-à-dire la possibilité de l’écarter lorsqu’il ne permet pas une réparation adéquate du préjudice subi par le salarié).

Pour rappel, ce barème, fixé au regard du salaire du salarié, tient compte de l’ancienneté de ce dernier dans l’entreprise et de la taille de l’entreprise. Le niveau d’indemnisation est strictement encadré : la somme pouvant être versée est soumise à un plancher et à un plafond.

La Cour de cassation rappelle néanmoins que le barème Macron n’est pas applicable au licenciement qui sera jugé comme « nul » car :

- en violation d’une liberté fondamentale (la liberté syndicale, le droit de grève, la protection de la santé, le principe d’égalité des droits entre l’homme et la femme, le droit à un recours juridictionnel, le droit à la liberté d’expression),

- consécutif à des faits de harcèlement moral ou sexuel,

- discriminatoire,

- consécutif à une action en justice en matière d’égalité professionnelle femmes/hommes,

- consécutif à la dénonciation de crimes et délits,

- lié à l’exercice de son mandat par un salarié protégé,

- en violation de règles de protection prévues en cas de maternité, de paternité, d’adoption ou pendant les périodes de suspension du contrat liées à un accident du travail ou une maladie professionnelle.

Sources : CNAMS – Mai 2022

Votre entreprise fait face à un pic d’activité et vous souhaitez recruter un salarié pour y répondre ? Dans quel cas pouvez-vous avoir recours à un saisonnier ? Quelles sont les caractéristiques de ce type de contrat ? On vous explique !

Le travail saisonnier : qu’est-ce que c’est ?

Le travail saisonnier a comme principale caractéristique d’être lié à une saisonnalité.

Aussi, si les tâches de ce type d’emploi ont vocation à être limitées dans le temps, elles doivent aussi se répéter chaque année à une période à peu près similaire (chaque été ou chaque hiver par exemple).

Un saisonnier peut donc être recruté pour répondre à des besoins ponctuels mais réguliers, tels que la cueillette, les vendanges ou encore le tourisme hivernal ou estival.

Quel type de contrat établir pour un saisonnier ?

Si vous décidez de recruter un saisonnier, vous devez lui proposer un contrat à durée déterminée (CDD).

Le contrat à durée déterminée du saisonnier a comme caractéristique de pouvoir être conclu sans que soit précisée une date de fin de mission. En l’absence de date de fin, le contrat doit toutefois indiquer que l’embauche est faite pour l’ensemble de la saison et comporter une durée minimale d’emploi.

Quels sont les avantages du contrat saisonnier pour l’employeur ?

Le CDD saisonnier a comme avantage de vous offrir davantage de souplesse qu’un CDD classique.

Grâce au contrat saisonnier, vous pouvez proposer successivement, au cours d’une même saison, plusieurs CDD à un même salarié afin de lui confier des missions similaires comme différentes.

Par ailleurs, ne pas indiquer de terme précis au contrat saisonnier vous permet de répondre au mieux aux aléas saisonniers, comme les conditions climatiques qui peuvent avoir une incidence sur votre activité.

Quels sont les atouts du contrat saisonnier pour le salarié ?

En ce qui concerne le salarié, l’emploi saisonnier permet d’acquérir de l’expérience en diversifiant ses missions.

Enfin, le travailleur saisonnier dont le contrat s’achève peut demander à son employeur le paiement des congés payés non pris, ce qui participe à la valorisation de sa rémunération.

Embauche d’un saisonnier : êtes-vous redevable de l’indemnité de fin de contrat ?

Non !

En l’absence d’accord collectif ou de convention, le Code du travail prévoit que l’indemnité de précarité, aussi appelée indemnité de fin de contrat, n’est pas versée à la fin d’un contrat saisonnier.

Source : www.economie.gouv.fr

Source : www.gerantdesarl.com

Par Muriel Giraud et Gérant de SARL

Un employeur peut-il refuser de verser une avance sur salaire ?

Réponse : oui. Contrairement à l’acompte, qui ne peut pas être refusé dès lors que 15 jours au moins de travail ont été effectués, l’avance sur salaire représente une somme dont le paiement est demandé en contrepartie d’un travail qui n’a pas encore été réalisé. L’employeur n’est donc pas obligé de la verser.

Par ailleurs, alors que l’acompte peut être récupéré en totalité sur la paye qui suit immédiatement son versement, un employeur ne peut obtenir le remboursement d’une avance en espèces qu’au moyen de retenues successives qui ne peuvent dépasser le dixième du salaire exigible.

La Cour de cassation procède à une piqûre de rappel dans cette affaire opposant une société de traitement des déchets à ses salariés éboueurs.

En effet, le temps d’habillage et de déshabillage ouvre droit, sous certaines conditions, à contrepartie pour le salarié, soit sous forme de repos, soit sous forme financière. Ces contreparties sont subordonnées à la réalisation de 2 conditions cumulatives. D’une part, le port d’une tenue de travail doit être rendu obligatoire par la loi, une convention ou un accord collectif, le règlement intérieur ou le contrat de travail. D’autre part, le salarié doit se changer dans l’entreprise ou sur son lieu de travail.

Cet arrêt de la Cour de cassation devra attirer l’attention des employeurs imposant une tenue de travail à leurs salariés, pour des raisons d’hygiène et/ou de politique commerciale.

A noter : dès lors que le port d’une tenue de travail est imposé au salarié et inhérent à son emploi, l’employeur doit prendre en charge l’entretien de cette tenue, peu important que le contrat de travail prévoie ou non le versement d’une prime de nettoyage (cass. Soc., 14 février 2018, n° 16-25563).

Vous trouverez ci-dessous un lien vers l’arrêt de la Cour de cassation :

Cass. soc., 15 janv. 2020, n° 18-20104

Cass. Soc.,12 février 2020, n° 18-22590 à 18-23011

Source : CNAMS – Février 2020

La loi Avenir professionnel prévoit, à titre expérimental pour les contrats conclus entre le 1er janvier 2019 et le 31 décembre 2021, que les employeurs peuvent faire passer aux apprentis la visite médicale d’information et de prévention (couramment appelée visite d’embauche) auprès d’un médecin de ville, lorsque le service de santé au travail (STT) n’est pas en mesure d’organiser cette visite dans les 2 mois. Cette dérogation ne concerne pas les apprentis soumis à un suivi individuel renforcé et ceux du secteur de l’enseignement agricole.

Un décret du 28 décembre 2018 a ensuite précisé les modalités de cette expérimentation, complétées par arrêté du 24 avril 2019.

Une instruction de la DGT du 21 octobre 2019 (mise en ligne le 31 octobre) vient d’apporter des précisions et propose des modèles de tous les documents requis, en particulier le modèle de document à remettre à l’apprenti par son employeur, l’informant des conditions de déroulement de la visite d’information et de prévention dans le cadre de l’expérimentation.

Des précisions importantes sont données par l’instruction, en ce qui concerne :

Le champ d’application de l’expérimentation :

- Les professionnels de santé de la « médecine de ville » concernés : cette notion désigne les médecins exerçant en cabinet médical ou en centre médical de santé, qu’ils soient généralistes ou spécialistes.

- La situation d’un employeur embauchant un apprenti comme premier salarié : dans cette hypothèse, il incombe en premier lieu à cet employeur d’adhérer à un service de santé au travail interentreprises. Cet employeur pourra alors faire intervenir un médecin exerçant en secteur ambulatoire pour la réalisation de la visite d’information et de prévention de son salarié, seulement si le service de santé au travail auquel il a adhéré n’est pas en mesure de réaliser la visite d’information et de prévention dans les conditions réglementaires.

Les modalités de mise en œuvre de l’expérimentation :

- Dans tous les cas, une fois saisi par l’employeur en vue de l’organisation de la visite d’information et de prévention, le service de santé au travail vérifie si l’apprenti entre dans le champ d’application de l’expérimentation.

- En tout état de cause, le suivi de l’état de santé de l’apprenti reste de la responsabilité du service de santé au travail dont dépend l’employeur. A ce titre, il incombe au service de santé au travail d’ouvrir un dossier en santé au travail pour l’apprenti, dossier dans lequel seront conservés tous les documents concernant l’apprenti (fiche de poste, copie de l’attestation de suivi, etc…).

Le choix par l’employeur de l’apprenti, du médecin exerçant en secteur ambulatoire :

- Le choix du médecin exerçant en secteur ambulatoire est confié à l’employeur qui doit s’adresser en priorité à l’un des médecins ayant conclu une convention avec le service de santé au travail dont il dépend.

- En cas d’indisponibilité des médecins ayant passé une convention ou en l’absence même de convention signée par le service de santé au travail, l’employeur peut organiser la visite d’information et de prévention avec tout médecin de son choix exerçant en secteur ambulatoire. Celui-ci peut notamment être le médecin traitant de l’apprenti, sous réserve de l’accord de ce dernier et de celui de ses représentants légaux s’il est

Le contenu de la visite d’information et de prévention :

- Il s’agit de garantir un même niveau de protection à tous les salariés, qu’ils soient vus par un service de santé au travail ou par un médecin exerçant en secteur ambulatoire. La visite d’information et de prévention est réalisée par le médecin exerçant en secteur ambulatoire dans son

- A l’issue de la visite, le médecin exerçant en secteur ambulatoire remet à l’apprenti une attestation de suivi spécifique dûment complétée, dont le modèle est défini par du 24 avril 2019. Il en adresse sous huit jours une copie à l’employeur de l’apprenti ainsi qu’au service de santé au travail. Celui-ci devra alors ouvrir le dossier en santé au travail et assurer le suivi périodique de l’état de santé de l’apprenti.

Les coûts et modalités de paiement de la visite :

- Le tarif de la visite d’information et de prévention réalisée par un médecin exerçant en secteur ambulatoire est fixé à une fois et demi le total du tarif conventionnel de la consultation affectée de sa majoration. Au 1er mai 2019, ce montant correspond à 37,50 €.

- Le médecin exerçant en secteur ambulatoire ayant réalisé la visite de l’apprenti adresse la facture de ses honoraires systématiquement au service de santé au travail dont dépend l’employeur.

- L’employeur qui dispose d’un service de santé au travail autonome supporte le coût de la visite alors que lorsque l’employeur adhère à un service de santé interentreprises et est à jour du paiement de ses cotisations, le service de santé au travail est seul débiteur des honoraires dus au médecin ayant réalisé la visite d’information et de prévention de l’apprenti.

- Le coût de la visite ne doit en aucun cas être porté à la charge de l’apprenti ou de ses représentants légaux. En outre, il ne saurait en aucun cas être demandé à l’apprenti ou à ses représentants légaux d’avancer les sommes dues au médecin exerçant en secteur ambulatoire.

L’instruction précise également tous les documents à fournir par l’employeur avant et après la visite médicale au service de santé au travail, au médecin de ville, et à l’apprenti.

Vous trouverez l’instruction DGT/CT1/2019/226 du 21 octobre 2019 en lien ci-dessous : Cliquez ici pour télécharger la circulaire

Source : CNAMS – Novembre 2019

Réponse : non. La section du code du travail qui traite des temps de pause prévoit uniquement que, sauf dispositions plus favorables prévues par la convention collective à ce sujet, le salarié doit bénéficier d’un temps de pause d’une durée minimale de 20 minutes consécutives (pause déjeuner incluse) dès que son temps de travail quotidien atteint six heures (art. L.3121-16).

Il en résulte que, dès lors que cette obligation est respectée, l’employeur n’est pas tenu d’accorder de pauses cigarette supplémentaires. Et même s’il en accorde, ceci ne l’empêche pas, dans le cadre de son pouvoir disciplinaire, de lutter contre les excès éventuels, par exemple en limitant le nombre des pauses autorisées et leur durée.

Source : www.gerantdesarl.com

Depuis le 1er janvier 2019, les cotisations salariales dues au titre des heures supplémentaires ou complémentaires, ou au titre des jours travaillés au-delà de 218 jours par an par les « forfaits jours », bénéficient à nouveau d’une réduction. Un décret vient d’en préciser les modalités.

Taux de la réduction

Le taux de cette réduction est égal à la somme des taux de chacune des cotisations salariales d’assurance vieillesse d’origine légale et conventionnelle rendue obligatoire par la loi, dans la limite de 11,31 %.

Pour un salarié dont la rémunération n’excède pas le plafond de la sécurité sociale, cette réduction équivaut à l’exonérer complètement, au titre de ses heures supplémentaires ou complémentaires, des cotisations suivantes :

- la cotisation salariale d’assurance vieillesse plafonnée : 6,90 %

- la cotisation salariale d’assurance vieillesse déplafonnée : 0,40 %

- la contribution de retraite complémentaire : 3,15 %

- la contribution d’équilibre général : 0,86 %

- Total : 11,31 %

Toutefois attention : le décret précise qu’en cas d’application d’une exonération totale ou partielle de cotisations salariales de sécurité sociale, de taux réduits, d’assiettes ou de montants forfaitaires de cotisations, la réduction ci-dessus ne s’applique que dans la limite des cotisations restant effectivement à la charge du salarié.

Formalités

En cas de contrôle URSSAF, l’employeur doit être en mesure de présenter, pour chaque salarié concerné, un récapitulatif hebdomadaire du nombre d’heures supplémentaires ou complémentaires effectuées, ou du nombre d’heures de travail lorsque le décompte des heures supplémentaires n’est pas établi par semaine, indiquant le mois au cours duquel elles sont rémunérées et distinguant les heures supplémentaires et complémentaires en fonction du taux de majoration qui leur est applicable. Ce document peut être sous format électronique.

Pour la DSN

Pour la DSN, cette réduction devra être déclarée sous le CTP 003 (sans indiquer le signe, ce CTP portant en lui-même un signe négatif).

Source : www.gerantdesarl.com

La loi prévoit que le congé de paternité et d’accueil de l’enfant est de 11 jours consécutifs (18 jours consécutifs en cas de naissances multiples). Il doit être pris dans les 4 mois qui suivent la naissance, sachant que le salarié doit avertir son employeur au moins un mois avant la date à laquelle il envisage de le prendre, en précisant la date à laquelle il entend y mettre fin.

Désormais, comme l’avait prévu la loi de financement de la Sécurité sociale 2019, le congé de paternité et d’accueil de l’enfant est allongé en cas d’hospitalisation du nouveau-né.

Un décret et un arrêté viennent de fixer des règles particulières pour les nouveau-nés hospitalisés, pour les naissances intervenant à compter du 1er juillet 2019.

Ainsi, lorsque l’état de santé de l’enfant nécessite son hospitalisation immédiate après la naissance dans une unité de soins spécialisée, le congé de paternité et d’accueil de l’enfant doit être accordé pendant toute la durée de cette hospitalisation. Une durée maximale est toutefois fixée : 30 jours consécutifs, qui s’ajoutent au congé de base de 11 ou 18 jours calendaires (ainsi qu’au congé de naissance de 3 jours).

Sont considérées comme des unités de soins spécialisées :

- les unités de néonatalogie ;

- les unités de réanimation néonatale ;

- les unités de pédiatrie de nouveau-nés et de nourrissons ;

- les unités indifférenciées de réanimation pédiatrique et néonatale.

Ce congé est de droit et doit lui aussi être pris dans les 4 mois qui suivent la naissance. Le salarié n’a pas à prévenir son employeur un mois à l’avance. Il doit cependant l’en informer sans délai en transmettant un document justifiant de l’hospitalisation.

Ce nouveau congé bénéficie également aux travailleurs indépendants et aux exploitants agricoles.

Ce congé s’applique en effet à tous les régimes de Sécurité sociale et suit les mêmes modalités d’indemnisation que celles du congé de paternité actuel, soit le versement d’une indemnité journalière pour tous les salariés (égale au gain journalier de base et plafonnée par la Sécurité sociale à 87,71 euros par jour) et les travailleurs indépendants (55,51 euros).

Quant au complément de salaire, tout va dépendre de ce que prévoit la convention collective sur le sujet (ou les usages) car le Code du travail n’en impose pas à l’employeur.

Vous trouverez décret et arrêté en lien ci-dessous :

Source : CNAMS – Juin 2019

Réponse : Non. La jurisprudence est constante à cet égard : la démission ne se présume pas. Elle n’a pas de réalité que lorsque le salarié a manifesté de façon claire et non équivoque sa volonté de rompre son contrat de travail. Cette manifestation peut résulter de l’envoi d’une lettre de démission ou d’une déclaration verbale, mais non d’un simple abandon de poste.

Face à des absences répétées, non autorisées et injustifiées, il appartient à l’employeur de mettre en demeure le salarié de reprendre son travail ou de justifier de son absence (par lettre recommandée avec accusé de réception). A défaut de réponse ou de rectification du comportement, il sera possible le cas échéant d’engager une procédure de licenciement pour manquement du salarié à ses obligations contractuelles.

Source : www.gerantdesarl.com

La rémunération des apprentis et stagiaires est exonérée d’impôt sur le revenu dans la limite d’un montant égal au SMIC (18 254,64 € = SMIC annuel en 2019), limite qui ne doit pas être proratisée en fonction de la durée de la période d’apprentissage ou du stage dans l’année.

Lors de la déclaration en DSN, deux cas de figure se présenteront pour les apprentis :

- les montants restant en deçà de la limite d’exonération annuelle (= 18 254,64 €), considérés comme non imposables, ne seront pas soumis au prélèvement à la source. Ils devront être mentionnés dans la DSN à la rubrique « Rémunération nette fiscale potentielle » ;

- les montants dépassant le plafond d’exonération, considérés comme imposables, seront soumis au prélèvement à la source. Ils devront eux être mentionnés à la rubrique « Rémunération nette fiscale ».

Lors du mois où la limite annuelle d’exonération sera atteinte, il faudra donc renseigner deux blocs en DSN.

Références BOFIP :

BOFiP-IR-PAS-20-20-30-10-§ 260-15/05/2018 et BOFiP-IR-PAS-20-10-10-§ 20-15/05/2018

Les salaires (des apprenti(e)s) de moins de 55% du SMIC ne s’additionnent pas aux revenus des parents ?

Il s’agit d’un sujet tout à fait différent de celui de l’imposition des revenus à la source : celui de l’ouverture des droits aux prestations familiales, précisé par l’article R 512-2 du Code de la sécurité sociale, reproduit ci-dessous :

« Les enfants ouvrent droit aux prestations familiales jusqu’à l’âge de vingt ans sous réserve que leur rémunération n’excède pas le plafond fixé au deuxième alinéa du présent article.

Le plafond de rémunération mentionné au 2° de l’article L. 512-3 est égal, pour un mois, à 55 % du salaire minimum interprofessionnel de croissance défini aux articles L. 141-1 à L. 141-9 du code du travail, multiplié par 169.

Pour ceux des enfants qui bénéficient d’avantages en nature, l’évaluation de ces avantages devra être faite suivant les barèmes fixés pour l’application de la législation sur les assurances sociales. »

– il doit informer au préalable son inspection du travail ;

– et il doit afficher visiblement dans ses locaux la date du jour prévu.

Il est par ailleurs interdit d’employer la salariée dans les six semaines qui suivent son accouchement.

Dans un arrêt du 21 février 1991, la Cour de cassation a ainsi refusé le bénéfice des indemnités journalières maternité à une salariée qui avait accouché le lendemain de son congé pré-natal. L’employeur avait bien respecté l’interdiction des six semaines. Mais la salariée n’aurait pas dû pas revenir travailler avant un délai de huit semaines.

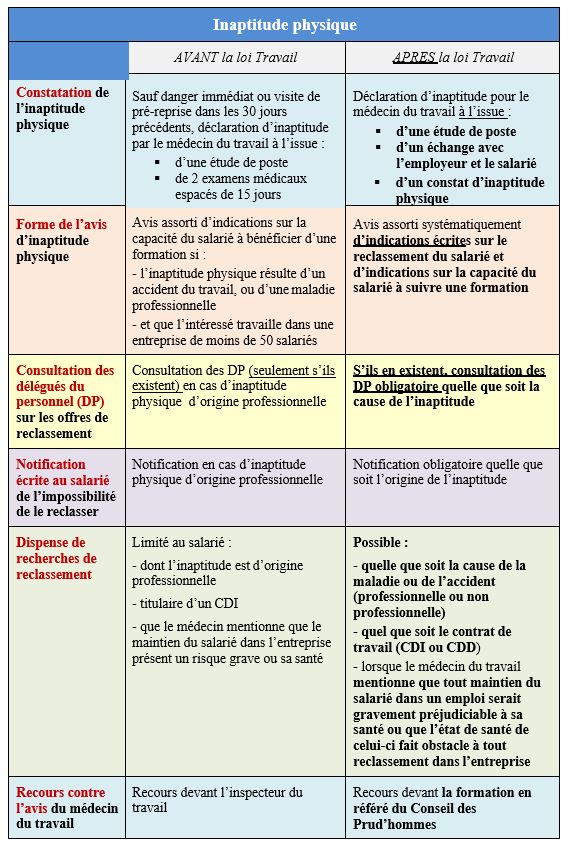

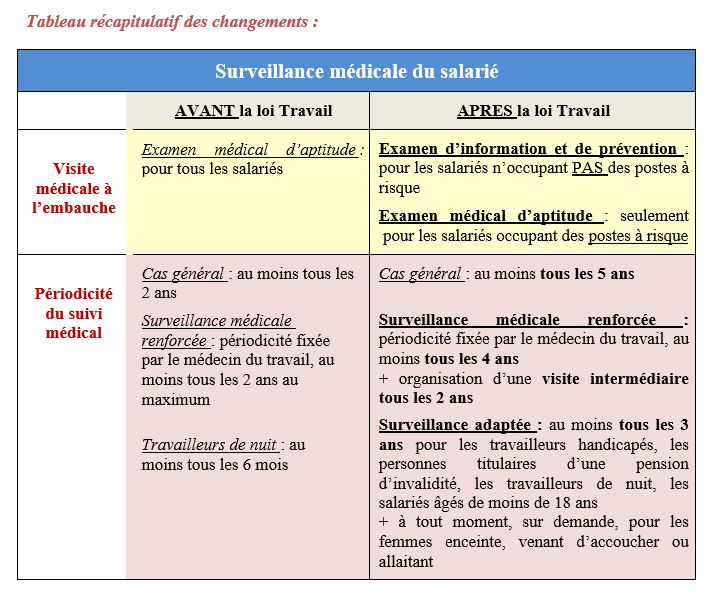

– la surveillance médicale des salariés

2. échanger à la fois avec l’employeur et le salarié sur ses avis et propositions

Concernant la surveillance médicale des salariés :

– des collaborateurs médecins et les internes en médecine du travail (nouveauté)

La Direction des Risques Professionnels (D.R.P.) de la Caisse Nationale de l’Assurance Maladie des Travailleurs Salariés (CNAMTS) mène actuellement une réflexion sur d’éventuelles évolutions en matière de tarification des entreprises en matière d’accident du travail et de maladie professionnelle, et rappelle l’existence de mesures d’incitations financières en cours jusqu’à la fin de l’année, en raison d’un contexte particulier :

– L’excédent de la branche Accident du Travail et Maladies Professionnelles,

– L’arrivée au terme de la Convention d’Objectifs et de Gestion (COG) AT MP 2014/2017.

En ce qui concerne les mesures d’incitations financières pour lutter contre les accidents du travail et maladies professionnelles, il existe plusieurs dispositifs (les incitations liées à la tarification-ristournes trajets, ristournes travail, cotisations supplémentaires…), et des aides directes (convention nationale d’objectifs, allocations formations simplifiées-AFS).

La D.R.P. a communiqué la liste des contacts et coordonnées des agents s’occupant, dans les caisses régionales, de la diffusion des programmes de prévention et des aides incitatives.

Nous vous encourageons à vous rapprocher de ces contacts afin de voir si votre entreprise peut avoir droit à ces aides.

Avec la loi de 1905 sur la séparation des Églises et de l’État, la France est devenue un État laïc, qui reconnaît la liberté religieuse : « La République assure la liberté de conscience. Elle garantit le libre exercice des cultes sous les seules restrictions édictées ci-après dans l’intérêt de l’ordre public ». Elle prolonge ainsi l’article 10 de la Déclaration des droits de l’homme et du citoyen de 1789 qui consacre la liberté d’opinion, même religieuse.

Puis avec la Constitution de 1958, la laïcité est devenue un principe à valeur constitutionnelle : »La France est une République indivisible, laïque, démocratique et sociale. Elle assure l’égalité devant la loi de tous les citoyens sans distinction d’origine, de race ou de religion. Elle respecte toutes les croyances. »

Dans le cadre de l’entreprise privée, la prise en compte de la manifestation des convictions en matière religieuse par le salarié suppose de trouver un équilibre entre cette liberté, la liberté des autres et la bonne marche de l’entreprise.

Face aux difficultés pratiques que rencontrent certains professionnels à juger de cet équilibre, l’Observatoire de la laïcité a souhaité établir un guide rappelant les réponses, encadrées par le droit, aux cas concrets relevant du fait religieux dans le monde du travail.

Vous trouverez ci-joint le Guide-pratique-de-la-gestion-du-fait-religieux-dans-l’entreprise.pdf.

pour des raisons d’hygiène et de sécurité, c’est lui qui doit les mettre gratuitement à disposition des salariés (art.R.4321-1 et suivants du code du travail).

Ces vêtements professionnels demeurent la propriété de l’entreprise (sauf disposition plus favorable).

C’est également l’employeur qui doit en assurer les entretiens, réparations et remplacements (art.R.4323-95 du code du travail). Il prend en charge directement l’entretien de ces vêtements ou peut verser une indemnité compensatrice aux salariés concernés (ex prime de nettoyage).

Source : CNAMS – Mars 2018

À l’occasion d’une fête d’entreprise (pot de départ d’un salarié par exemple) ou pour les fêtes de fin d’année, la consommation d’alcool peut être autorisée par l’employeur, mais seulement s’il s’agit des alcools suivants : vin, bière, cidre et poiré.

Aucun autre alcool ne peut être autorisé.

L’employeur peut également interdire toute consommation d’alcool sur le lieu de travail, à condition que cela soit mentionné dans le règlement intérieur de l’entreprise ou dans une note de service et que cela soit dans le but de prévenir tout risque d’accident.

Par ailleurs, l’employeur, ayant une obligation de sécurité envers ses salariés, doit prendre les mesures pour prévenir tout risque d’accident dû à un usage d’alcool susceptible de porter atteinte à la sécurité et à la santé physique et mentale des travailleurs.

La responsabilité civile de l’entreprise peut être engagée en cas d’accident provoqué par un salarié ivre ou en cas d’accident du travail d’un salarié en état d’ébriété.

Si l’employeur autorise la consommation d’alcool sur le lieu de travail, des mesures de prévention doivent être prises :

– limiter par exemple les quantités de boissons alcoolisées proposées,

– fournir systématiquement des boissons non alcoolisées et de quoi se restaurer,

– informer sur les risques liés à l’alcool,

– rappeler la procédure à suivre face à un salarié dans l’incapacité d’assurer son travail et/ou de conduire son véhicule en toute sécurité.

Des éthylotests peuvent être mis à la disposition du personnel en vue d’un usage anonyme.

Rappelons qu’il est interdit de laisser entrer ou séjourner sur le lieu de travail des personnes en état d’ivresse.

MÉDECINE DU TRAVAIL : Rappel des règles de suivi des salariés et nouveaux modèles de documents de suivi

Un arrêté du 16 octobre 2017 fixe 4 nouveaux modèles d’avis d’aptitude et d’inaptitude, d’attestation de suivi individuel, et de proposition de mesures d’aménagement de poste. Ces nouveaux modèles entreront en vigueur dès le 1er novembre 2017, ils se veulent plus clairs et plus adaptés à chaque situation.

Nous vous proposons dans cette note d’information un petit rappel des règles de suivi médical du salarié, instaurées par la loi Travail d’août 2016, applicables tout au long de la carrière de l’entreprise. Les nouveaux modèles de documents à utiliser à chaque étape y sont également indiqués.

Attention : les règles différèrent selon que le salarié soit en situation de suivi individuel « classique » ou en suivi individuel « renforcé » (uniquement pour les salariés en poste à risques).

❖ Au moment de l’embauche

Salarié en suivi individuel « classique » :

Le salarié doit bénéficier d’une visite d’information et de prévention (art R.4624-10 et suivants C.Trav. – cas de dispenses à l’art R.4624-15 C.Trav) réalisée par le médecin du travail ou l’un des professionnels de l’équipe de santé. Cette visite initiale doit intervenir dans un délai qui n’excède pas 3 mois à compter de la prise effective du poste de travail.

Si la visite n’a pas été réalisée par le médecin du travail, et que le professionnel de santé qui a mené cette visite l’estime nécessaire, ce dernier peut orienter sans délai le travailleur vers le médecin du travail.

Celui-ci pourra alors proposer, si cela est nécessaire, des adaptations du poste ou l’affectation à d’autres postes, et même un avis d’inaptitude. Les propositions d’adaptation de poste peuvent d’ailleurs être délivrées par le médecin du travail lors de la première visite, dans l’attente de l’émission d’un Avis-dinaptitude.pdf

– Document délivré au salarié et à l’employeur : Attestation-de-suivi.pdf

– Éventuellement : Propositions-de-mesures-individuelles-d’aménagement-du-poste-de-travail-ou-du-temps-de-travail.pdf, ou Avis-d’aptitude-2.pdf

Salarié en suivi individuel « renforcé » :

Le salarié affecté à un poste à risques (art R.4624-23 C.Trav) doit bénéficier d’un examen médical préalable avant d’être affecté sur le poste (art R.4624-24 C.Trav). Cet examen s’effectue obligatoirement avec le médecin du travail.

– Document délivré au salarié et à l’employeur : Avis-dinaptitude.pdf

– Éventuellement : propositions d’aménagement du poste de travail, ou avis d’inaptitude

En outre, une visite intermédiaire doit être effectuée par un professionnel de santé (pas nécessairement un médecin) au plus tard deux ans après la visite avec le médecin du travail (art R.4624-28 C.Trav).

– Document délivré au salarié et à l’employeur : Attestation-de-suivi.pdf

❖ Tout au long de la vie professionnelle du salarié

Salarié en suivi individuel « classique » :

Le salarié doit bénéficier de visites d’information et de prévention périodiques (R. 4624-16 du code du travail). La périodicité est fixée par le médecin du travail selon un protocole qu’il établit. Elle ne peut excéder 5 ans.

Si la visite est réalisée par le médecin du travail (ou si le professionnel de santé qui effectue la visite redirige le salarié vers le médecin du travail), ce dernier peut formuler les adaptations de poste ou un avis d’inaptitude.

La périodicité ainsi que les modalités du suivi peuvent être adaptées à l’état de santé du salarié : travailleur de nuit, salariée enceinte, ….(art R.4624-17 et suivants C.Trav)

– Document délivré au salarié et à l’employeur : attestation de suivi

– Éventuellement : propositions d’aménagement du poste de travail, ou avis d’inaptitude émis par le médecin du travail

Salarié en suivi individuel « renforcé » :

Le salarié affecté à un poste à risques doit bénéficier d’examens médicaux périodiques (art R.4624-28 C.Trav) avec le médecin du travail. Ce dernier détermine la périodicité du suivi, qui ne doit pas être supérieure à 4 ans.

– Document délivré au salarié et à l’employeur : avis d’aptitude

– Éventuellement : propositions d’aménagement du poste de travail, ou avis d’inaptitude

❖ Après un arrêt de travail

Le travailleur doit bénéficier d’un examen de reprise du travail après un congé de maternité, une absence pour cause de maladie professionnelle ou une absence d’au moins trente jours pour cause d’accident du travail, de maladie ou d’accident non professionnel (art R.4624-31 C.Trav).